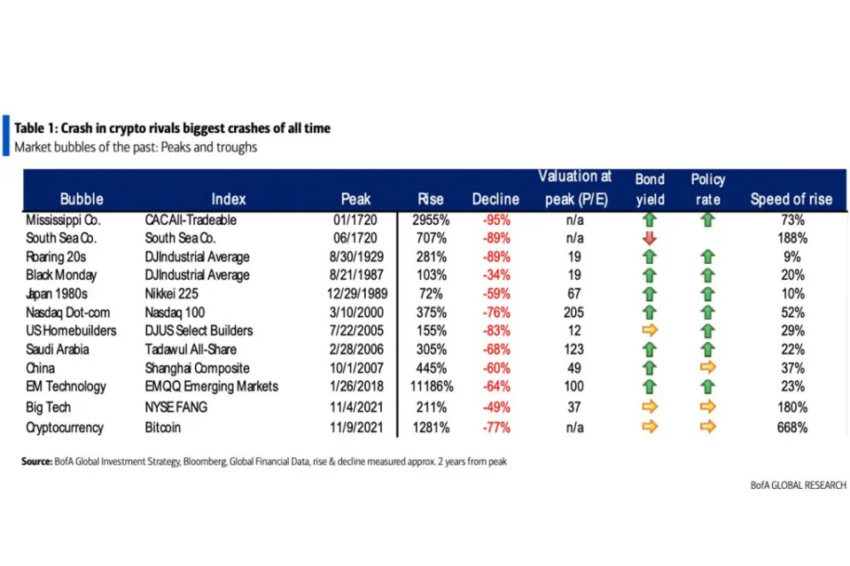

O Bank of America classificou o atual crash do Bitcoin (BTC) como o quinto maior da história do capitalismo, com 77% de perda de valor desde seu topo histórico em US$ 69.000 há um ano.

Os dados foram compilados e apresentados em nota na pesquisa Flow Show do Bank of America (BofA) que classificou em termos históricos o crash do Bitcoin como o quinto pior colapso de um ativo, informou a Fortune em 11 de novembro.

A indústria cripto tem sentido mais uma vez o rigoroso frio do inverno. Além da queda de 77% do Bitcoin, o valor total de mercado das criptomoedas caiu de US$ 3 trilhões para US$ 900 bilhões.

A frente do Bitcoin estão alguns eventos bem antigos, como a queda de 89% das ações da South Sea Company e a queda de 95% da Mississippi Company, ambos ocorridos em 1720 quando os Estados Unidos ainda não existiam e o Reino Unido estava envolvido na Guerra da Sucessão Espanhola. O crash da bolsa dos EUA em 1929 que resultou na queda de 89% do índice Dow Jones Industrial e, no evento próximo, o estouro da bolha imobiliária dos EUA que derrubou em 83% o índice que cobre o setor de construção em 2005.

A pesquisa foi publicada após o colapso da exchange FTX e utilizou a base de dados da Bloomberg.

A volatilidade do Bitcoin

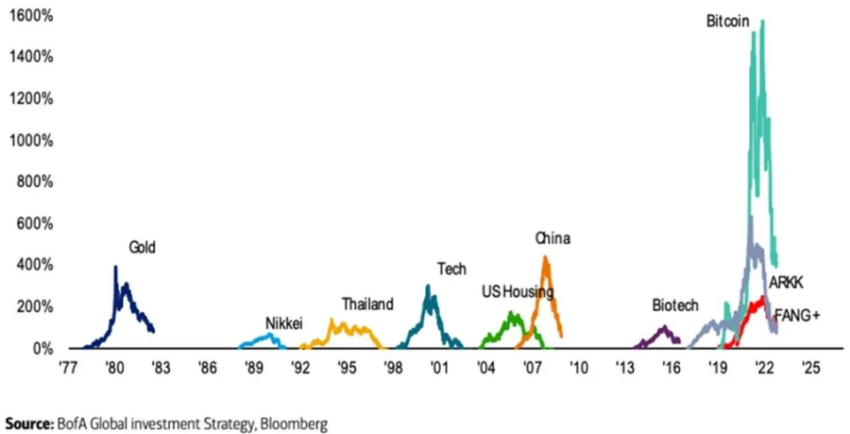

O White Paper do Bitcoin foi criado em 2008 impulsionado pela quebradeira do sistema financeiro dos EUA em decorrência da crise imobiliária de 2005. No ano seguinte, o ativo digital tornou-se o propagador da tecnologia blockchain ganhando popularidade e atingindo a paridade com o dólar no início de 2011.

Já estabelecido como o principal ativo digital iniciou-se os fortes ciclos de expansão e retração. A primeira bull run aconteceu em 2013 elevando o preço a US$ 1.000 antes de voltar aos US$ 150 causando a falência da Mt. Gox, a maior exchange da época. Para a surpresa dos céticos, que decretavam o fim do Bitcoin, em meio ao desenvolvimento de um novo mercado e disputando com outras criptomoedas, o ativo atingiu os US$ 20.000 e em seguida desabou para US$ 3.000, em 2017.

Conforme os dados do BofA, o Bitcoin representa 41% do mercado de criptomoedas e em dois anos valorizou 1.600% em relação à mínima atingida ao fim do ciclo de 2017. Quebrou novamente seu recorde histórico de preço ao alcançar rapidamente os US$ 69.000 em novembro de 2021. Uma queda acentuada aconteceu na sequência repetindo os ciclos anteriores.

Neste ciclo, além da exchange FTX, o projeto Terra (LUNA) também ficou pelo caminho causando a falência de diversos outros projetos DeFi relacionados. Celsius Network, BlockFi e Voyager Digital foram outras empresas relacionadas com cripto que faliram devido à queda do Bitcoin.

Semelhanças com crashs anteriores

Os críticos do mercado de criptomoedas relacionam os colapsos com a queda do índice Nasdaq em 2000 causado pelo estouro da bolha das empresas pontocom. Durante o mercado de alta na década de 1990 a bolha pontocom foi alimentada por investimentos em empresas online, porém elas não tinham um plano de negócios rentável e consumiram todo o dinheiro investido. Sem apresentar retorno aos investidores, a bolha estourou causando a queda de 76% do índice Nasdaq causando bilhões de dólares em prejuízos. O evento é relacionado com o mercado de criptomoedas devido a quantidade de projetos criados sem fundamento algum.

Os eventos econômicos de 100 anos atrás também guardam semelhanças com os eventos de hoje. O crash do mercado de ações que precipitou a Grande Depressão no final dos anos 20 é uma das grandes bolhas que supera o Bitcoin.

O governo dos EUA contraiu uma dívida maior do que conseguia arrecadar em impostos em decorrência do final da Primeira Guerra Mundial, causando a alta da inflação no país.

Alguns historiadores argumentam que o uso do padrão-ouro causou o desequilíbrio do comércio global. Na época os EUA detinham a maior reserva de ouro no mundo e isso confundiu a resposta dos banqueiros centrais ao crash transformando a recessão em uma depressão. O índice Dow Jones despencou 89%, de acordo com os cálculos do BofA.

Com a extinção do padrão-ouro, o dólar é atualmente extraordinariamente forte e utilizado como moeda de reserva mundial. O que coloca a economia dos EUA no centro de mais uma crise do capitalismo, tendo que operar soluções para não gerar um colapso econômico mundial.

Os grandes colapsos nos Mares do Sul

Com mais de 300 anos de distância, as primeiras bolhas dos mercados de ações superam de longe o Bitcoin e ensinam muito sobre como os mercados voláteis podem mexer com o sentimento dos investidores. Os dois eventos aconteceram no ano de 1720 em locais distintos, mas foram impulsionadas pelo mesmo sentimento, o efeito rebanho, atualmente conhecido no mercado como FOMO.

Na França a Mississippi Company, primeira sociedade anônima listadas na bolsa de valores de Paris, era assumida pelo escocês John Law, que também era ministro das finanças do país. A empresa recebeu um empréstimo real e o monopólio de exploração comercial de 25 anos com as Índias Ocidentais e a América do Norte.

Para despertar o interesse dos compradores, John Law superestimou a riqueza da colônia francesa da Louisiana e a divulgou por meio de propaganda exagerada. A demanda pelas ações da companhia disparou e, auxiliada pela excessiva emissão de papel-moeda pelo Banque Générale, formou-se uma bolha especulativa em 1719. O preço das ações subiu de £500 para £15.000.

Quando os acionistas começaram a vender suas ações, a oferta monetária na França dobrou de repente e a inflação disparou, gerando uma súbita crise de desconfiança. A bolha estourou no final de 1720. Em setembro o preço das ações havia caído para £2.000 e em dezembro para £1.000. Law foi demitido e teve que fugir da França. No ano seguinte as ações voltaram para o preço inicial de £500.

No Reino Unido a South Sea Company foi uma sociedade anônima que obteve o monopólio de negociação com as ilhas dos “mares do sul” e outras partes da América, e incentivo à pesca. Com a finalidade de financiar a expansão de sua operação, as ações da empresa foram negociadas com a promessa de pagamento de juros atrelados à dívida do governo. Também foram divulgadas propagandas exageradas sobre os valores potenciais de comércio no Novo Mundo.

A corrida especulativa aumentou o preço das ações de £128 em janeiro de 1720 para £550 em cinco meses. A elevação do preço causou o efeito rebanho impulsionando o valor para o seu topo, próximo de £1000, nos três meses seguintes e em setembro a bolha estourou. Iniciou-se um processo de venda massiva derrubando rapidamente o preço para £100 por ação antes do final do ano, desencadeando inúmeros processos de falência.

Foi instaurado um inquérito parlamentar após o estouro da bolha para descobrir as causas, os diretores do conselho foram presos, o chanceler do Tesouro foi deposto e outros funcionários do governo foram considerados culpados de corrupção e presos.

O inverno cripto ainda não acabou

Portanto, apesar do Bitcoin aparecer como a quinta maior bolha da história do capitalismo no relatório do Bank of America, ainda há chances de subir mais uma posição no ranking caso a desconfiança do mercado continue. Muitos especialistas de mercado estão preocupados com o contágio pós-colapso da FTX e quantas empresas podem ser afetadas.

Caso aconteça uma nova queda a região de preços entre US$ 12.000 e US$ 10.000 são os suportes mais fortes do Bitcoin e podem caracterizar o fundo majoritário deste ciclo, dando início a reversão de tendência.

Vale lembrar que o Bitcoin já presenciou quedas porcentuais maiores no passado e conseguiu se reerguer. Entretanto, ao que tudo indica este inverno cripto tem tudo para ser o mais longo.

Isenção de responsabilidade

Todas as informações contidas em nosso site são publicadas de boa fé e apenas para fins de informação geral. Qualquer ação que o leitor tome com base nas informações contidas em nosso site é por sua própria conta e risco.