Cerca de 54% dos 370 mil tokens ERC-20 listados em exchanges descentralizadas (DEXes) em 2023, exibem padrões que sugerem um esquema de Pump e Dump ou manipulação de mercado.

Os dados estão no Relatório Anual de crimes envolvendo criptoativos da Chainalysis e mostram que criminosos lucraram cerca de US$ 241,6 milhões no ano passado em esquemas de Pump e Dump. No entanto, o volume negociado de Ethereum em DEXes não ultrapassa a 1,3%.

Apesar das informações reveladas, a Chainalysis ressalta que os dados de blockchain também podem ser usados para detectar padrões de negociação suspeitos. Nesses casos, a evidência na blockchain é menos definitiva.

Em vez disso, os dados on-chain podem fornecer um ponto de partida para investigações mais profundas, geralmente combinadas com outras informações off-chain.

“Por esta razão, não incluímos possíveis receitas de manipulação de mercado ou estimativas de perdas de vítimas na nossa contagem do volume total de transações ilícitas – não existe informação suficiente para determinar se a atividade é criminosa ou não sem contexto adicional.”

A análise se concentrou em DeFi devido à transparência e facilidade de encontrar as informações on-chain ao contrário de exchanges centralizadas como Binance ou Mercado Bitcoin, por exemplo.

Leia mais: 4 criptomoedas que podem atingir novas máximas em abril

O que é Pump e Dump?

Os esquemas de pump and dump são feitos por uma pessoa ou um grupo mal-intencionado. Geralmente investem em um token com objetivo de estimular a alta de preço e após lucros significativos dos fraudadores, o preço despenca e impacta diretamente os detentores desavisados.

Dados on-chain revelam esquemas de Pump e Dump com ETH

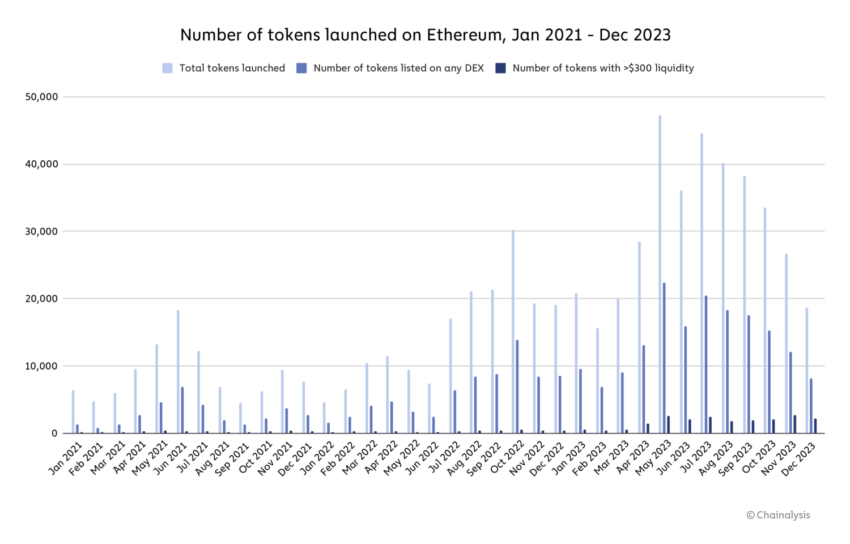

Entre janeiro e dezembro de 2023, pouco mais de 370 mil tokens foram lançados no Ethereum, dos quais aproximadamente 168.600 estavam disponíveis para negociação em pelo menos uma bolsa descentralizada (DEX).

Na tabela abaixo é possível ver o número de tokens mensais lançados e o aumento desde meados de 2022, com picos recentes de atividade perto de 50.000 por mês.

Esses dados vêm do Transpose , a fonte abrangente de dados indexados de blockchain em tempo real.

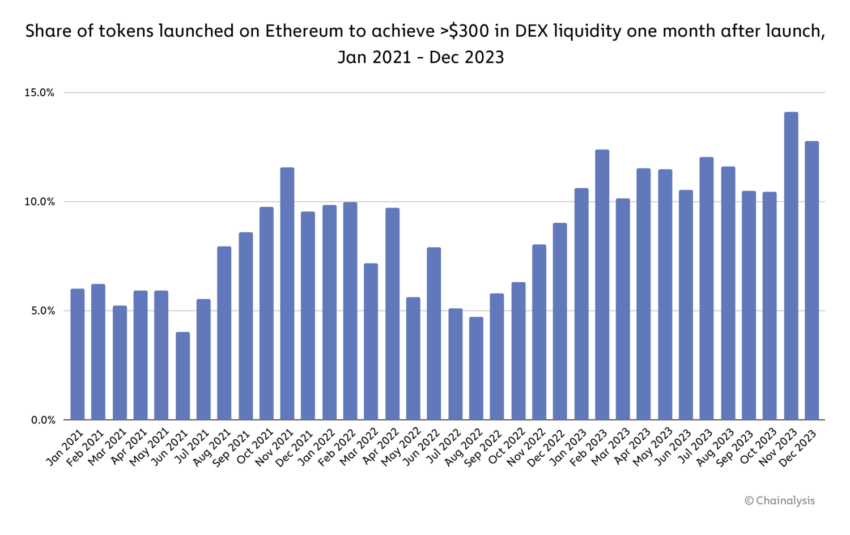

No entanto, nem todos esses tokens conseguem tração significativa. Em praticamente todos os meses, menos de 14,1% de todos os tokens lançados alcançam mais de US$ 300 de liquidez DEX no mês subsequente, e apenas 5,7% dos tokens lançados em 2023 estão atualmente acima desse limite.

“Embora este seja um aumento em relação aos dois anos anteriores, os baixos valores de liquidez sugerem que a maioria dos tokens lançados ainda não podem ser facilmente trocados por ativos líquidos como ETH, wETH, USDC, USDT e wBTC sem que os seus preços sejam significativamente afetados.”

Há diversas razões que podem justificar a dificuldade em alcançar volumes de negociação mais líquidos. Com o aumento da popularidade da tokenização, lançar novos tokens em um mercado cada vez mais saturado torna-se uma tarefa mais desafiadora.

O relatório detalhou alguns esquemas de Pump e Dump para manipulação de tokens:

- Um ator (ou grupo de atores) lança um novo token ou compra uma grande parte do fornecimento de um token existente – geralmente um com volume historicamente baixo.

- Este ator exalta o token como uma oportunidade de “enriquecer rapidamente”, normalmente usando mídias sociais e salas de bate-papo online como Discord e Telegram.

- O marketing persistente nas redes sociais e salas de chat atrai a atenção dos usuários, levando ao aumento das compras.

- O ator também pode se envolver em wash trading, que envolve a compra e venda simultânea do mesmo ativo com a intenção de falsificar o seu nível de atividade.

- Se for bem-sucedido, o valor do token aumenta.

- Assim que o token atinge o preço-alvo desejado, o ator liquida sua posição com lucro.

- O preço do token cai rapidamente devido ao aumento da pressão de venda, deixando muitas vítimas “segurando o ativo”.

- Se o ator também for o criador do token, ele poderá abandonar completamente o projeto do token, levando consigo mais fundos dos usuários, também conhecido como “puxar tapete” ou rug pull. No entanto, isso nem sempre é possível dependendo da governança do projeto.

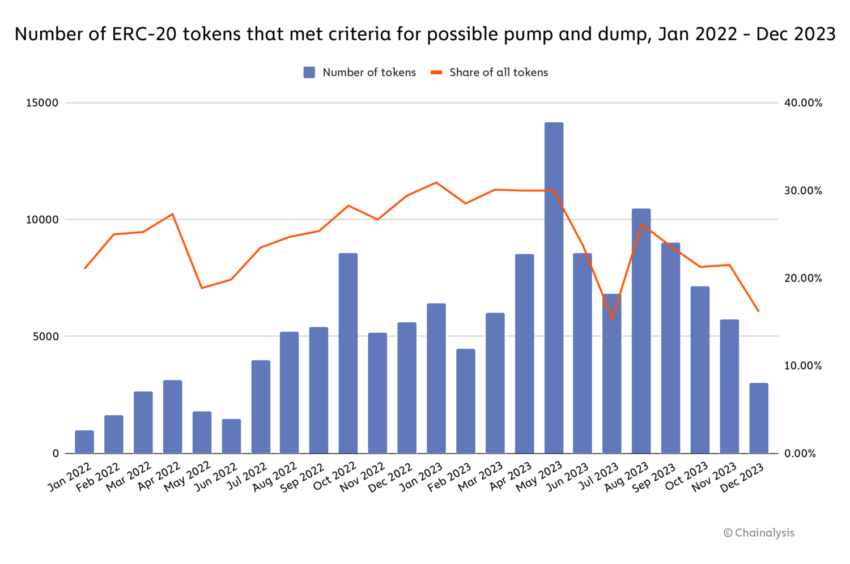

Muitos desses elementos podem ser identificados nos dado on-chain. Para o levantamenfo foi usado o Transpose para procurar tokens ERC-20 que atendessem aos três critérios a seguir (“Critério A”):

O token foi comprado cinco vezes ou mais por usuários DEX sem conexão na rede com os maiores detentores do token, indicando que alcançou algum nível de tração no mercado.

Um único endereço removeu mais de 70,0% da liquidez do pool de liquidez DEX do token, indicando que o maior detentor se desfez do token. Na maior parte dos casos, o endereço removeu a liquidez do token nas primeiras semanas após o lançamento.

O token atualmente tem liquidez de US$ 300 ou menos, indicando que o mercado para o token essencialmente cessou após a remoção da liquidez. Se o token estivesse envolvido com vários pools de DEX, combinamos a liquidez.

“Descobrimos que aproximadamente 90.408 tokens atenderam ao Critério A. Esse número representa 24,4% de todos os tokens lançados no Ethereum e 53,6% dos tokens que foram listados em uma DEX durante o período estudado. No entanto, em 2023, o volume de transações feitas com tokens que atendem ao Critério A representou apenas 1,3% do volume total de negociações em Ethereum DEXes.”

| Número de tokens | Porcentagem de todos os tokens lançados | |

| Total de tokens lançados | 370,066 | 100.0% |

| Tokens listados em DEX | 168,623 | 53.6% |

| Tokens atualmente com menos de US$ 300 em liquidez, onde um único endereço removeu mais de 70,0% da liquidez em uma única transação com cinco ou mais compras anteriores de DEX | 90,408 | 24.4% |

Essa abordagem não implica que os tokens tenham sido alvo de estratégias “pump and dump”. Em vez disso, demonstra como operadores ou reguladores podem utilizar dados comerciais em blockchain para detectar e dar prioridade a padrões que possam indicar atividades ilícitas, justificando assim uma investigação mais detalhada.

O número mensal de novos tokens que atendem ao Critério A tem diminuído desde meados de 2023, embora ainda seja superior ao número de 2022.

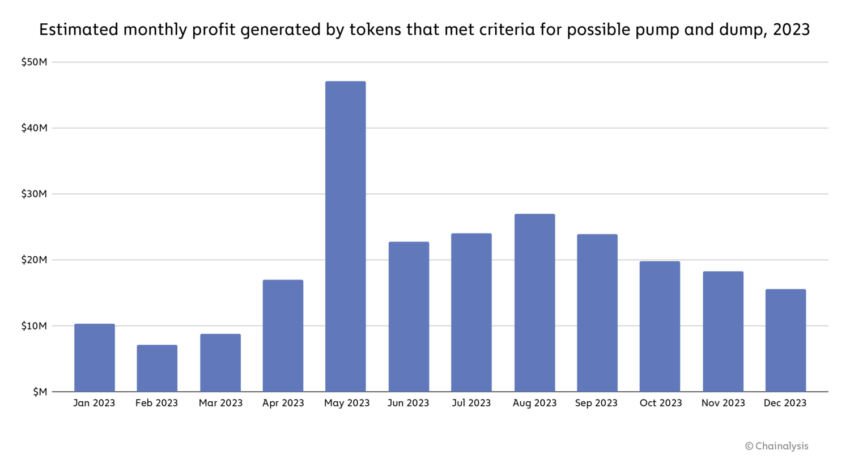

Quanto os atores que lançaram tokens que atendem ao Critério A lucraram antes que o valor de seus tokens despencasse? Podemos calcular isso usando a fórmula a seguir, com base em como as carteiras associadas ao lançamento de um token interagiram com seus pools de liquidez DEX e negociaram o próprio token.

A = Valor retirado do pool DEX por possível ator ilícito

B = Valor depositado no pool DEX por possível ator ilícito

C = Fundos gastos pelo ator ilícito para negociar token, possivelmente por meio de lavagem de negociação

Lucro = A – B – C

Usando esta fórmula, calculamos que os atores que lançaram tokens que atendem ao Critério A obtiveram coletivamente aproximadamente US$ 241,6 milhões em lucro em 2023, sem contabilizar outros custos para construir e lançar o lucro.

Apesar do lucro cumulativo substancial alcançado por esses participantes, os tokens individuais que se alinham aos critérios da Chainalysis apresentam, em média, um ganho de apenas US$ 2.672 cada e representam meramente 1,3% do volume total de negociações na Ethereum DEX em 2023.

Os dados ilustram um cenário em que atores potencialmente mal-intencionados têm a capacidade de criar numerosos tokens para esquemas de valorização e desvalorização, muitos dos quais não conseguem gerar lucros expressivos e não atraem um volume considerável de negociações.

Mercado precisa de integridade e estabilidade

Os esquemas de Pump e Dump de manipulação de ativos são extremamente danosos e destrutivos para todos os mercados seja de criptoativos ou financeiro tradicional.

Mas a característica de transparência das criptomoedas oferece uma oportunidade para construir ecossistemas mais seguros

Os operadores de mercado e as agências governamentais têm a capacidade de adotar ferramentas de monitoramento que facilitam a identificação e a priorização de áreas para investigação mais detalhada, algo que não seria viável nos mercados convencionais.

Instrumentos como o Transpose, por exemplo, podem ser empregados para monitorar dados na blockchain em busca de indícios de atividades atípicas, e auxiliar na identificação de leads acionáveis. Além disso, essas ferramentas podem integrar diversas fontes de dados off chain à blockchain para uma análise abrangente, conclui o relatório.

Trusted

Isenção de responsabilidade

Todas as informações contidas em nosso site são publicadas de boa fé e apenas para fins de informação geral. Qualquer ação que o leitor tome com base nas informações contidas em nosso site é por sua própria conta e risco.