Em 2024, já temos à disposição stablecoins algorítmicos lastreados em dólares, commodities e até mesmo em contratos inteligentes. Porém, até surgir o Protocolo Ethena, ninguém havia apresentado a ideia de um dólar sintético, onde o protocolo se apoia em novas tecnologias como hedge delta e entidades consolidadas como o ETH para manter a indexação ao dólar. O Protocolo Ethena busca revolucionar o cenário DeFi com seu token USDe, que é anunciado como um dólar sintético resistente à censura, trazendo consigo casos de uso inovadores.

Neste artigo, vamos explorar a fundo o significado do Protocolo Ethena, o que ele proporciona e as tecnologias disruptivas introduzidas pela Ethena Labs — a empresa responsável pelo desenvolvimento do protocolo.

- Entendendo o Protocolo Ethena

- O Internet Bond pela Ethena Finance

- Mas afinal, o que é o USDe da Ethena?

- Entendendo o Delta Hedging: a nova abordagem da Ethena para estabilidade

- USDe e sua negociabilidade associada

- USDe e as oportunidades de lucro

- Como cunhar USDe no protocolo Ethena?

- O que são os fragmentos de Ethena?

- O USDe é similar ao UST da Terra?

- Riscos associados ao protocolo Ethena e USDe

- O futuro do ETH bloqueado para staking e do dólar escalável

- Perguntas frequentes

Entendendo o Protocolo Ethena

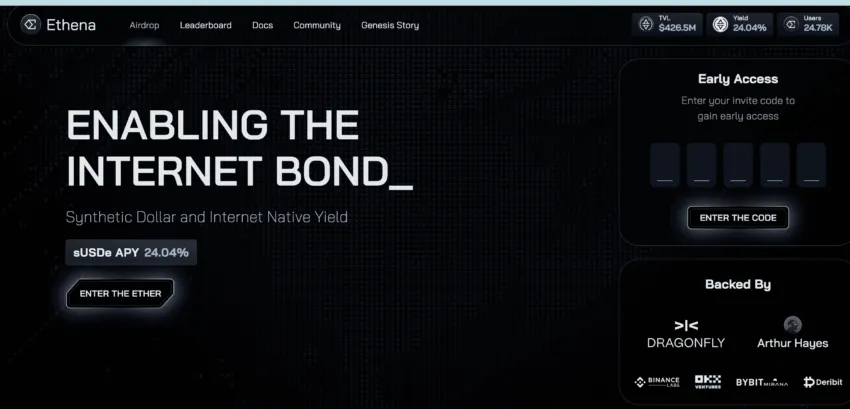

O Protocolo Ethena, sob a liderança da Ethena Labs, é o responsável pelo desenvolvimento do token USDe. Em 27 de fevereiro de 2024, o USDe já conquistou o nono lugar na classificação global de stablecoins da CoinGecko em termos de capitalização de mercado.

Ainda assim, vale ressaltar que a Ethena Labs se abstém de chamar o USDe de stablecoin. Daí o termo “Dólar Sintético”.

Com o USDe, o Protocolo Ethena busca revolucionar o universo DeFi por meio da sua nova plataforma Ethena Finance. A plataforma web da Ethena Finance transforma o ETH em um dólar sintético com rendimento por meio do token USDe.

Além disso, o token USDe não é a única inovação da Ethena Labs.

O protocolo iniciou com um investimento inicial de US$ 6 milhões e posteriormente captou US$ 14 milhões, elevando sua avaliação em 2024 para US$ 300 milhões.

Você sabia? O Protocolo Ethena atraiu investimentos de figuras proeminentes no mundo dos investimentos, como Arthur Hayes, Brevan Howard Digital, Dragonfly Capital, entre outros.

O Internet Bond pela Ethena Finance

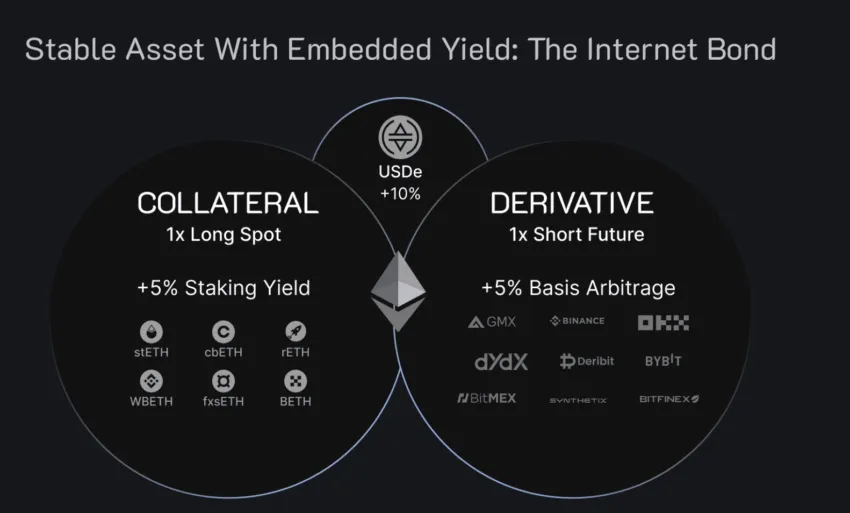

A Ethena Finance lançou o Internet Bond, um instrumento financeiro que busca democratizar as oportunidades de investimento e o conceito de poupança. O Internet Bond é uma ideia que gera altos rendimentos, surgindo como um subproduto do token USDe, combinando rendimentos dos mercados de derivativos e Ethereum bloqueado para staking.

Em termos simples, o objetivo da Ethena Labs de manter a indexação do USDe repousa sobre a base do ETH bloqueado para staking e do mercado de derivativos. E esses conceitos não são apenas opções para manter a paridade, mas também geradores de rendimentos massivos.

“A equipe ficou impressionada com o interesse no @ethena_labs apenas 5 dias após o nosso lançamento, e estamos nos esforçando ao máximo para equilibrar: i) uma implementação responsável, controlada e segura do produto ii) com ser justo, transparente e antecipadamente com nossos usuários.”

Guy Young, também conhecido como Leptokurtic, fundador da Ethena Labs: Twitter

Os elementos cruciais do Internet Bond

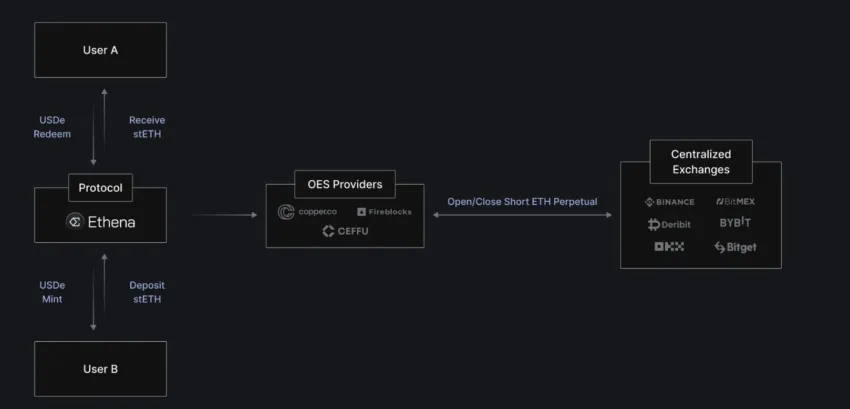

Se você quiser analisar o Internet Bond de uma perspectiva mais técnica, diversos elementos estão envolvidos. Em primeiro lugar, ele se baseia no conceito de liquidação fora da exchange, onde são utilizadas fontes de liquidez centralizadas, ou seja, CEXs, aderindo aos princípios da custódia em cadeia.

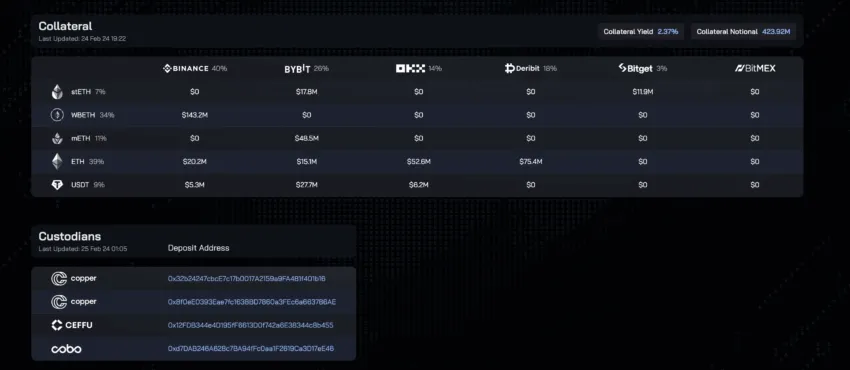

Portanto, quando você bloqueia tokens LP e cunha USDe, os tokens LP bloqueados são enviados para provedores de liquidação ou custodiantes fora da exchange, como Copper.co, Fireblocks e muito mais. Eles criam recibos, que podem ser usados em CEXs para abertura e fechamento de posições curtas perpétuas de ETH. Vamos discutir isso mais detalhadamente na seção de manutenção de indexação do USDe.

Aqui está um exemplo prático.

Imagine que você tem uma espécie de cofrinho virtual onde guarda seus fundos digitais. Esse cofrinho é travado eletronicamente e só se abre quando você e o banco concordam. O banco, aqui, funciona de modo similar a um provedor OES. O próprio cofrinho emite recibos que você pode usar para comprar presentes, comida e outros itens na loja, sem precisar revelar diretamente aos fornecedores seus fundos digitais.

Mas afinal, o que é o USDe da Ethena?

O USDe é o ponto central do Protocolo Ethena. Além disso, ele administra o ecossistema da Ethena Finance, gerando rendimentos. Vamos agora nos aprofundar no que é o USDe e como ele funciona.

Como o protocolo Ethena é construído na blockchain Ethereum, o USDe é classificado como uma criptomoeda ERC-20.

O USDe é vendido como um dólar sintético, prometendo escalabilidade, estabilidade e resistência contra a censura TradFi. Com o USDe, que não é uma stablecoin comum, a Ethena Labs visa abrir um sistema financeiro mais acessível.

O USDe é totalmente respaldado por ETH, utilizado como garantia. Embora o preço do ETH possa ser volátil e o Ethereum por si só possa desestabilizar a indexação do USDe ao dólar, a Ethena Labs já considerou isso, adicionando outro mecanismo de estabilidade inovador – Delta Hedging – à equação.

Entendendo o Delta Hedging: a nova abordagem da Ethena para estabilidade

O USDe pode até ser um dólar sintético, mas, para facilitar o entendimento, vamos chamá-lo de uma stablecoin que precisa manter sua ligação com o dólar americano. A Ethena utiliza a estratégia de hedge delta para garantir essa ligação. Essa estratégia financeira não é exatamente algorítmica. Ao invés disso, é um método padrão do TradFi no qual posições específicas são gradualmente protegidas para reduzir o risco.

No caso do USDe, o ETH bloqueado para stake serve como garantia. Contudo, se o preço do ETH cair subitamente, o USDe pode ficar exposto a riscos sistêmicos. Nessa situação, uma queda no preço do ETH resulta em uma desvinculação rápida, obrigando outros a retirarem seu ETH, o que pode levar a uma implosão. Isso é algo que foi observado com o UST – a stablecoin do ecossistema Luna.

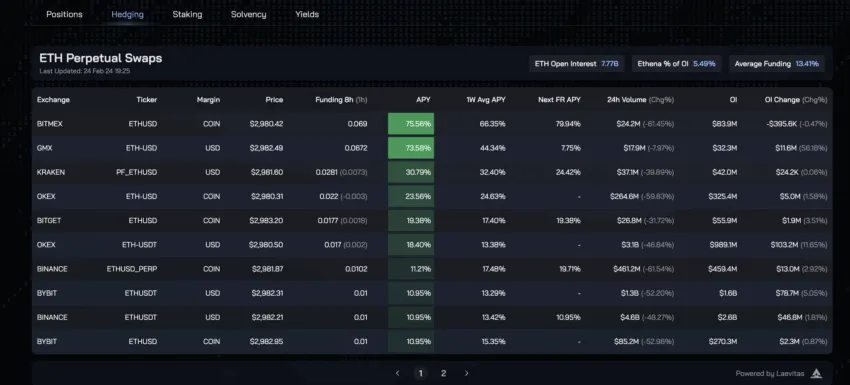

Portanto, contar apenas com o ETH como garantia não é suficiente. Por isso, a Ethena Labs introduziu a estratégia de hedge delta, na qual a Ethena também assume uma posição vendida em ETH ou derivativos baseados em ETH. Se o preço do ETH cair, as posições vendidas se tornam lucrativas, compensando a erosão do preço do ETH.

Observação: Ethena abre uma posição curta de ETH 1:1 com a garantia depositada. Não há alavancagem envolvida, o que adiciona outra camada de credibilidade.

A estratégia de cobertura delta visa neutralizar o delta, garantindo que o valor do portfólio da empresa permaneça estável, apesar das pequenas variações de preço baseadas em ETH. É importante notar que o Internet Bond da Ethena Finance também obtém sua rentabilidade da estratégia de hedge delta.

Embora a principal finalidade da cobertura delta seja mitigar o risco, estratégias como a coleta de prêmios de opções e a exploração de diferenças de preços, cortesia do carry ou mesmo negociações de base, podem gerar retornos – algo que o protocolo Ethena promete.

USDe e sua negociabilidade associada

A USDe vai além de ser apenas uma entidade vinculada ao dólar. Na verdade, ela busca ser altamente negociável em plataformas DeFi como a Curve. Também funciona como uma ponte entre ativos digitais e as moedas fiduciárias tradicionais, graças à sua natureza sintética do dólar.

Dado que o USDe pode ser utilizado para staking, torna-se um ativo atrativo para empréstimos e negociações em várias vias de yield farming e fornecimento de liquidez. Isso, sem dúvida, abre outro caso de uso para aqueles que possuem ETH e buscam maximizar seu potencial.

USDe e as oportunidades de lucro

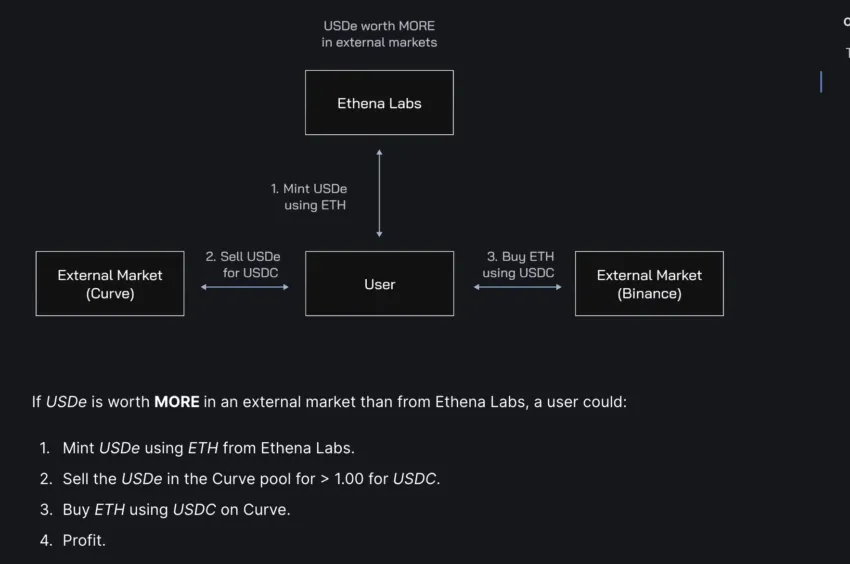

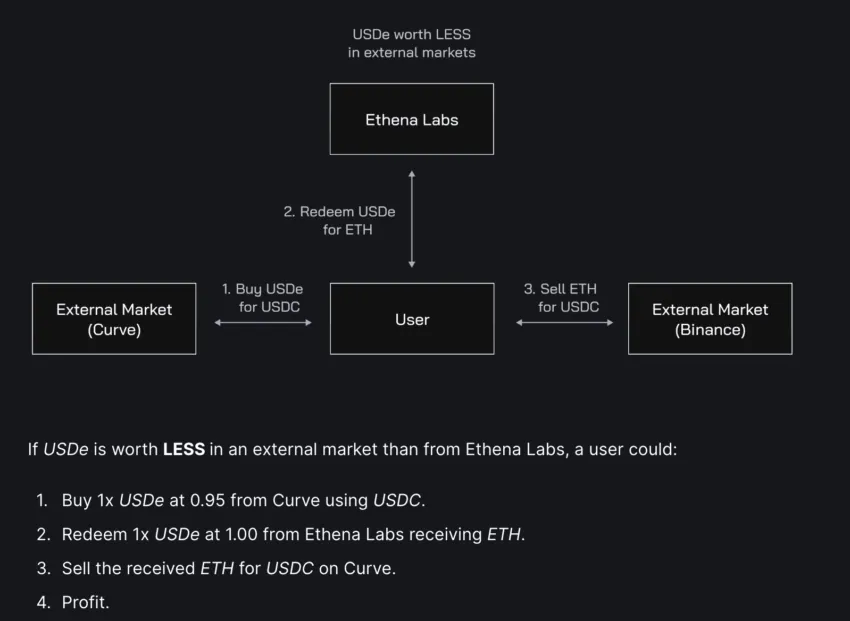

O USDe, o dólar sintético, oferece oportunidades significativas de ganho para os participantes. Primeiramente, bloquear USDe para obter sUSDe pode gerar rendimentos de até 27,6%. Além disso, quando o USDe é negociado em mercados externos e os preços se tornam voláteis, surgem oportunidades de arbitragem de paridade fixa.

Estas oportunidades podem ajudar os participantes a obter um lucro significativo, ao mesmo tempo que contribuem para manter a estabilidade do protocolo Ethena.

Como cunhar USDe no protocolo Ethena?

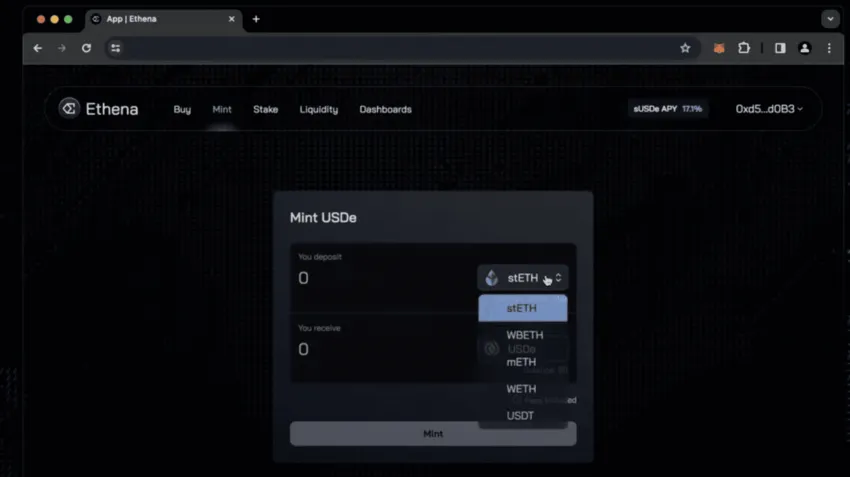

Cunhar USDe envolve enviar o tipo certo de ETH como ativo de backup. Ou até mesmo dá para usar USDT para cunhar o USDe, já que é a representação mais próxima em termos de valor nominal.

Como é que se faz para cunhar USDe no protocolo Ethena?

Cunhar USDe envolve enviar o tipo certo de ETH apostado como ativo de backup. Ou até mesmo dá para usar USDT para cunhar o USDe, já que é a representação mais próxima em termos de valor nominal.

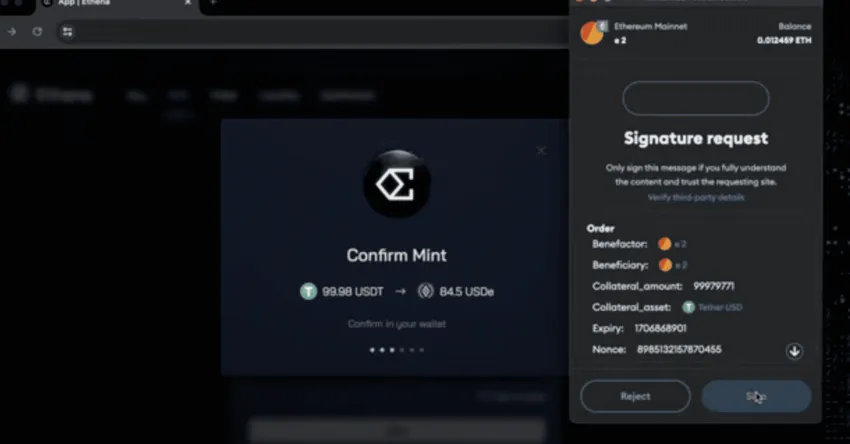

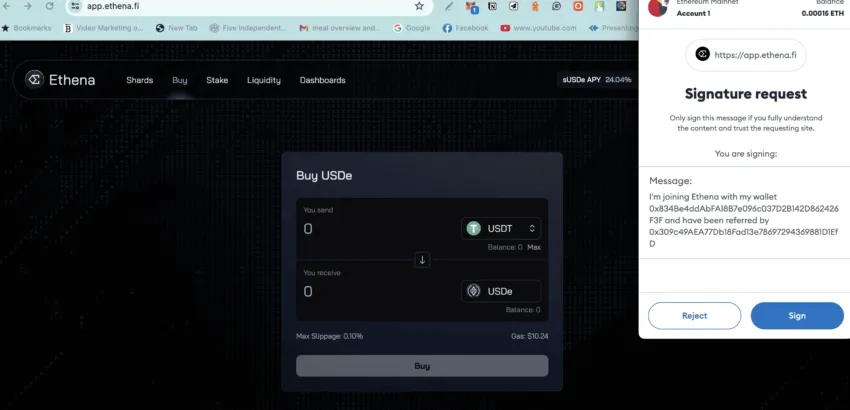

Em primeiro lugar, é preciso focar no ativo de cunhagem correto e autorizar a cunhagem conectando a carteira certa. Neste exemplo, estamos usando a MetaMask, que permitirá a obtenção de tokens USDe. Importante notar que os tokens USDe podem ser usados para stake ainda mais no ecossistema Ethena Finance para estabilizar a economia e até mesmo obter recompensas no processo.

Aqui vai um guia rápido passo a passo:

- Acesse Ethena.fi e entre usando o código de referência (Você pode usar o código de convite do BeInCrypto para ingressar: y1rj8).

- Feito isso, conecte sua carteira – a MetaMask, neste caso.

- Selecione a opção de cunhagem, que aparece logo no topo, dependendo se o protocolo permite novas cunhagens. Você pode escolher entre tokens LP como stETH ou USDT.

- Especifique o valor da garantia que deseja usar para cunhagem.

- Bloqueie a garantia clicando em “Mint” e aprovando a transferência.

- A interface da MetaMask solicitará que você forneça a assinatura digital – assinatura estilo EIP712.

- Depois de assinado, o USDe estará disponível, correspondente ao valor do ativo.

Aqui está um tópico que identifica os principais saldos USDe e sUSDe:

Você pode até comprar USDe usando outras stablecoins. Para isso também, você precisaria conectar a carteira e pagar as taxas de gás.

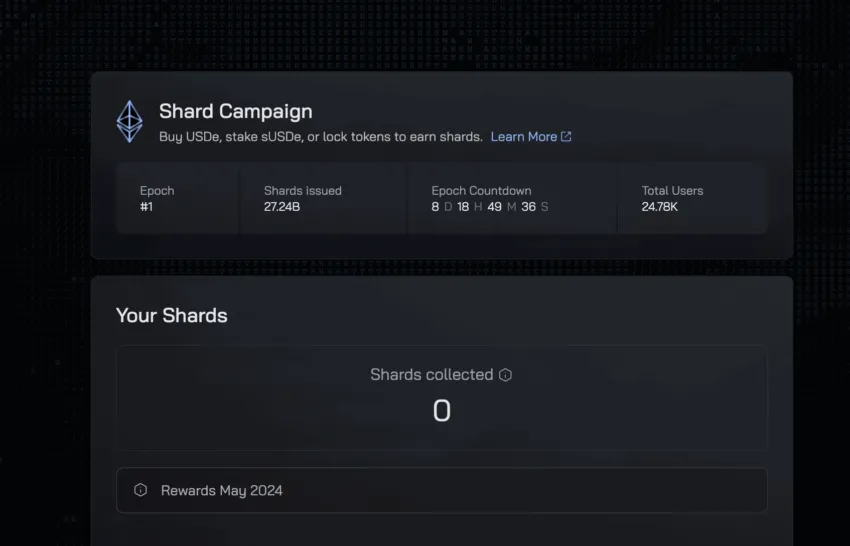

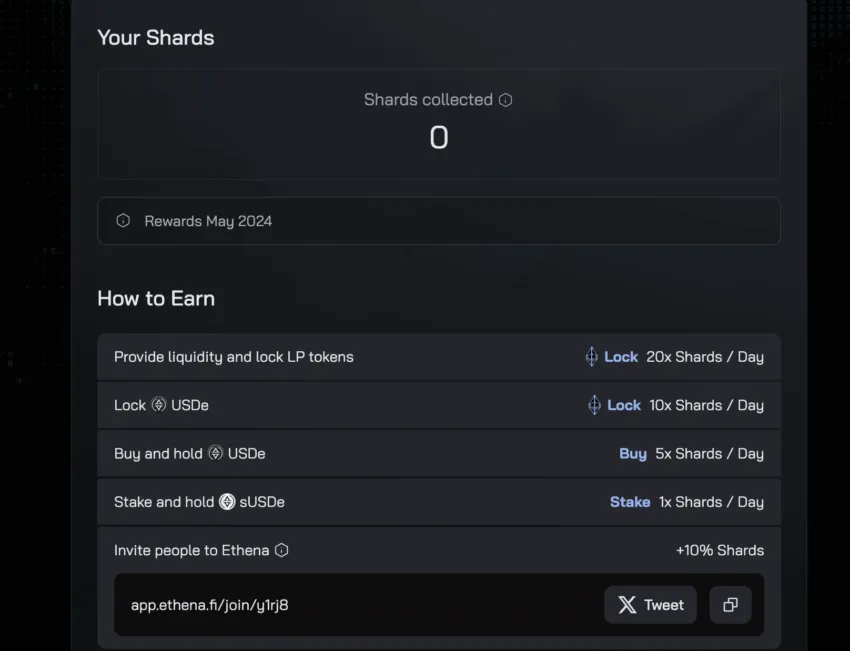

O que são os fragmentos de Ethena?

Antes de tudo, é importante destacar que os fragmentos de Ethena não estão relacionados ao conceito de “Sharding” para melhorar a escalabilidade da blockchain. Na verdade, eles fazem parte da Campanha Shard de Ethena, que busca estimular o engajamento e a participação da comunidade. Podemos considerá-la como um programa de recompensas por realizar atividades dentro do protocolo Ethena.

Aqui está a relação de atividades e os créditos Shard correspondentes.

Fragmentos e épocas: como se relacionam?

Como mencionado, os fragmentos funcionam como pontos que os usuários ganham ao completar determinadas tarefas. No entanto, esses fragmentos abarcam várias fases de desenvolvimento dentro do ecossistema Ethena, sendo cada fase denominada Época. Dessa forma, os fragmentos fazem parte da arquitetura multiépoca da Ethena, que, ao contrário de elementos técnicos como USDe e delta-hedging, concentra-se mais na construção da comunidade.

Perceba que a campanha Shards pode ser um ponto de partida ou, ainda melhor, um critério de elegibilidade para o airdrop do token Ethena, caso e quando este ocorrer. As fases seriam então consideradas como etapas de qualificação para um airdrop que oferece mais do que apenas uma stablecoin delta-neutra, como a USDe. No entanto, tudo isso é especulativo até o final de fevereiro de 2024.

Além disso, participar da rede principal USDe e utilizá-la no Curve ou em outras plataformas DeFi para prover liquidez pode contribuir para melhorar a potencial elegibilidade para o airdrop do token Ethena.

O USDe é similar ao UST da Terra?

Faz sentido, em certa medida, estabelecer paralelos entre o USDe e o UST da Terra. Aqui estão alguns pontos que indicam essa similaridade:

- Ambas são stablecoins indexadas ao USD.

- Há grandes discussões sobre a integração DeFi.

- Os mecanismos de geração de rendimento para depositantes do USDe prometem até 27,6% APY, semelhante ao que o protocolo Anchor da Terra oferece aos depositantes do UST, com 19,5% APY.

Entretanto, é aí que as semelhanças terminam. Eis como o USDe difere do UST:

- A diferença fundamental é que o UST é/era algorítmico, sendo reequilibrado com o token LUNA, enquanto o USDe tem garantias reais que o respaldam, armazenadas em contas de custódia fora da exchanges e não em exchanges.

- Enquanto a indexação, ou seja, o mecanismo de estabilidade do UST, estava vinculada a um código, o USDe, na verdade, emprega técnicas tradicionais de hedge Delta para compensar a volatilidade dos preços da ETH.

- A forma como a UST gera rendimentos era duvidosa, envolvendo empréstimos/empréstimos, recompensas líquidas de staking. Em contraste, o USDe menciona claramente como o hedge delta e a navegação inteligente na estratégia de venda a descoberto do Ether podem ajudar a gerar rendimentos de até 27,6%. Além disso, até mesmo recompensas de staking em ETH estão envolvidas.

As oportunidades de lucro ligadas ao USDe são claramente ressaltadas pelo protocolo Ethena.

Ademais, a Ethena, embora tenha prometido os níveis de rendimento mencionados, considerou a média histórica do rendimento stETH e as taxas de financiamento baseadas em juros abertos, mantendo simultaneamente os derivativos em mente. Assim, isso pode ser mapeado da seguinte forma:

Riscos associados ao protocolo Ethena e USDe

O USDe não está isento de riscos. Após uma análise mais detalhada, aqui estão as anomalias que detectamos:

Riscos de financiamento

Ao abrir e fechar posições curtas de derivativos de ETH em exchanges, é importante observar a natureza das taxas de financiamento. Taxas de financiamento negativas não são benéficas, pois os vendedores precisam pagar os compradores, tornando a venda a descoberto do Ether menos favorável. Se o problema de financiamento negativo persistir, o protocolo Ethena possui um fundo de seguro de US$ 10 milhões. No entanto, as coisas podem correr mal se as taxas de financiamento permanecerem negativas por um período mais longo.

Uma estratégia de mitigação de riscos

Ter um fundo de seguro dinâmico que se ajuste com base nas condições do mercado pode ser uma boa abordagem. Isso pode envolver a utilização de contratos inteligentes.

Risco de liquidação

Embora a cobertura delta do protocolo Ethena se destine a lidar com o risco de liquidação, preocupações podem surgir se o preço do ETH cair significativamente em um curto espaço de tempo.

Risco de custódia

Este risco diz respeito aos serviços OES como Fireblocks e seus modelos de negócios.

Riscos de falha cambial

As posições curtas de derivativos são abertas nas exchanges centralizadas (CEXs). Contudo, a falta súbita durante os períodos de abstinência pode ser prejudicial. Talvez essa seja a razão pela qual o processo de reivindicação do USDe possui um período de garantia de sete dias.

Risco colateral

Outra preocupação poderia ser a possível diferença de preço entre empresas como stETH e ETH. Entretanto, a Ethena tem planos de mitigação em vigor, já que lista uma vasta gama de LSTs dentro do apoio mais amplo possível da indústria.

Embora a Ethena aparentemente tenha esses riscos cobertos por enquanto, será interessante ver como as coisas se desenrolarão no futuro.

Aqui está um tópico detalhado sobre o perfil de risco do USDe e da Ethena:

O futuro do ETH bloqueado para staking e do dólar escalável

Com protocolos como Ethena e Eigen Layer, os detentores de ETH estão descobrindo casos de uso que geram renda para a blockchain Ethereum. No entanto, o Protocolo Ethena vai além com seu dólar sintético (USDe), buscando uma nova solução financeira descentralizada. Embora o conceito tenha seus riscos, ainda é uma novidade, graças a estratégias inovadoras como a configuração de arbitragem Peg, Internet Bond, hedge delta, fragmentos e muito mais. Será interessante ver como esses mecanismos e o protocolo Ethena evoluem em 2024.

Perguntas frequentes

Como o USDe mantém sua indexação ao dólar americano?

O que são títulos da Internet e como eles funcionam?

Posso cunhar USDe usando meu ETH bloqueado para staking?

Quais estratégias de mitigação de risco o protocolo Ethena emprega?

O USDe é uma moeda estável?

Como é que a Ethena desafia o sistema bancário tradicional?

Trusted

Isenção de responsabilidade

Todas as informações contidas em nosso site são publicadas de boa fé e com o objetivo único de informar. Qualquer atitude tomada pelo usuário a partir das informações veiculadas no site é de sua inteira responsabilidade.

Na seção Aprender, nossa prioridade é fornecer informações de alta qualidade. Nós tomamos o tempo necessário para identificar, pesquisar e produzir conteúdo que seja útil para nossos leitores.

Para manter esse padrão e continuar a criar um conteúdo de excelência, nossos parceiros podem nos recompensar com uma comissão por menções em nossos artigos. No entanto, essas comissões não afetam o processo de criação de conteúdo imparcial, honesto e útil.