Fundos de hedge quantitativos guiados por algoritmos automatizados de negociação aumentaram seus lucros durante o crash da LUNA e UST.

Fundos quantitativos não são novidade no mercado de capitais, porém com o atual cenário de incertezas macroeconômicas alguns fundos de hedge adotaram uma postura ousada durante o crash cripto de maio acumulando um rendimento anual positivo.

- Não entendeu algum termo do universo Web3? Confira no nosso Glossário!

- Quer se manter atualizado em tudo o que é relevante no mundo cripto? O BeInCrypto tem uma comunidade no Telegram em que você pode ler em primeira mão as notícias relevantes e conversar com outros entusiastas em criptomoedas. Confira!

- Você também pode se juntar a nossas comunidades no Twitter (X), Instagram e Facebook.

O ex-operador do Lehman Brothers e do Morgan Stanley, Jay Janer, falou ao Financial Times como seu fundo atual lucrou com o colapso de US$ 40 bilhões da Terra (LUNA) no mês passado. Hoje, Janer administra o fundo Appia da KPTL Arbitrage Management, do qual é sócio fundador.

“Ganhamos um bom dinheiro com LUNA. O modelo acompanhou o que estava acontecendo no mercado. Quando começou o crash, o modelo entrou.”

Em meio às condições adversas do mercado, o fundo acumula uma alta de 20% no ano, enquanto os fundos de hedge em geral perderam em média 2,9% segundo dados da Hedge Fund Research Group (HFR). Janer explica que o fundo Appia atua no mercado de futuros de criptomoedas como “parte de sua estratégia” e estima que o algoritmo tenha “surfado cerca de dois terços” do crash da LUNA e UST.

“É maravilhoso ter um mercado que se movimenta tanto. Não conheço nenhum outro mercado que se mova assim”, acrescentou Janer ao Financial Times.

Queda lucrativa

O ano até aqui tem sido doloroso para o mercado de criptomoedas que viu seu principal ativo, o Bitcoin, perder 70% de seu valor desde seu topo em novembro do ano passado. A capitalização do mercado cripto de forma geral foi reduzida de US$ de 3 trilhões e agora se esforça para ultrapassar o nível de US$ 900 bilhões.

Por não estarem vinculados exclusivamente a ação dos preços, movimentos expressivos como o ocorrido em maio se tornam oportunidades lucrativas para os fundos de hedge quantitativos. Basta ter uma tendência claramente definida em qualquer direção para o fundo iniciar as negociações. Em busca de obter melhores retornos, os fundos quantitativos estão, gradativamente, apontando seu capital para outros nichos de mercado como o de criptomoedas.

A Systematica Investments, da brasileira Leda Braga, também lucrou com as perdas do Bitcoin. Seu fundo de Mercados Alternativos acumula lucros em torno de 15,9% no ano. O fundo hedge londrino Florin Court utilizando as mesmas estratégias quantitativas acumula 15% de lucro no ano.

A gestora de patrimônio Atitlan Asset Management, também de Londres, lucrou ao utilizar algoritmos para tomar decisões de investimentos e assumir uma pequena posição vendida de LUNA em mercados futuros.

Entretanto, a forte queda do mercado também causou pânico, principalmente aos fundos não quantitativos. A Three Arrows Capital (3AC), está entre os fundos de hedge que sofreram com a queda, não conseguindo atender às chamadas de margem no início deste mês.

DeFi Summer 2.0 adiado

Os ventos que atingem o mercado de criptomoedas parecem estar causando um forte efeito nos protocolos de empréstimos DeFi. O tão aguardado DeFi Summer 2.0 está se tornando uma temporada de insolvência.

Na semana passada uma das mais importantes exchanges de criptomoedas, a FTX, socorreu os protocolos DeFi Voyager e BlockFi aportando US$ 500 milhões e US$ 250 milhões, respectivamente.

No início do mês a Celsius Network suspendeu o saque de seus clientes levantando a suspeita de uma crise de liquidez. A Nexo, outro protocolo Defi, ofereceu ajuda que não foi aceita pela equipe da Celsius. Os saques continuam travados em meio a rumores de que o CEO do projeto, Alex Mashinsky, teria tentado fugir dos EUA.

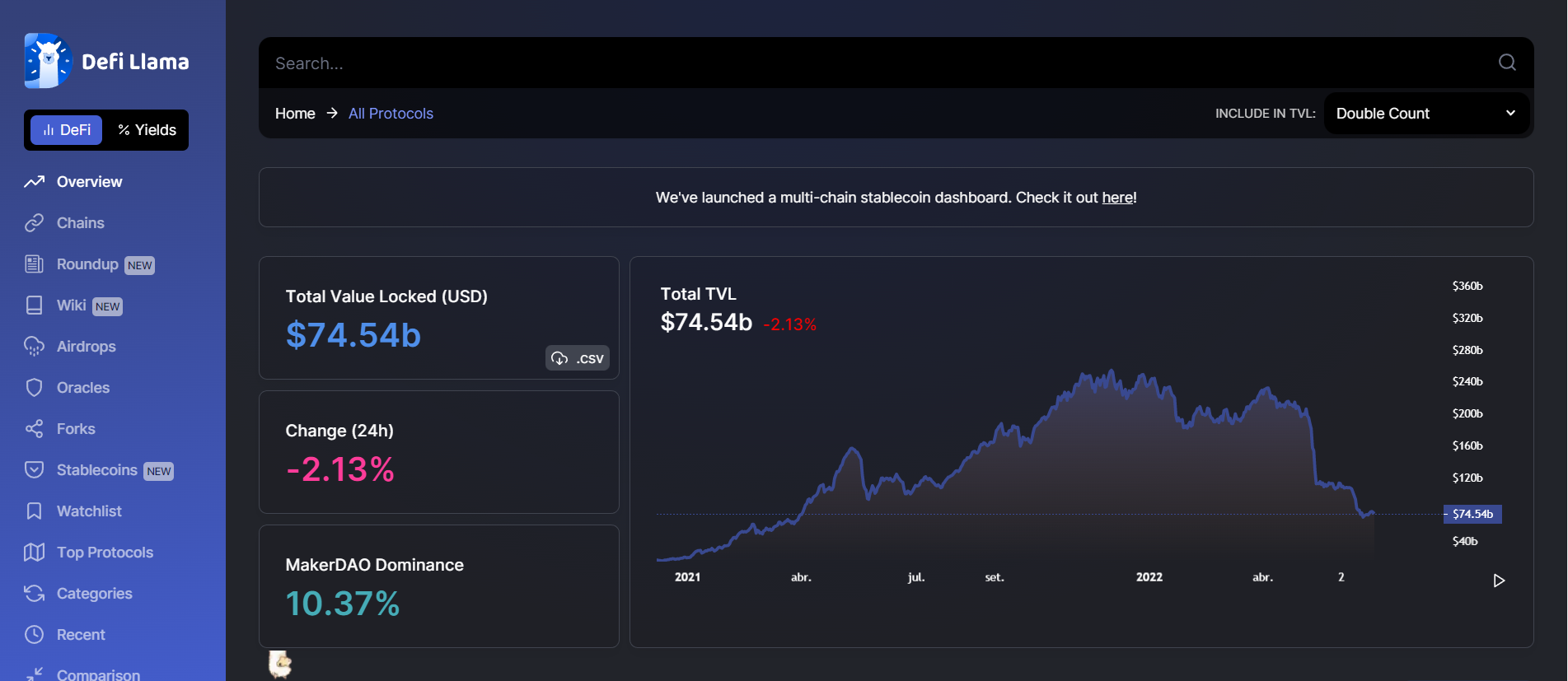

Conforme os dados do DeFi Llama o valor total bloqueado (TVL) em DeFi caiu em torno de 72% desde 2 de dezembro quando atingiu o seu topo histórico em US$ 254,14 bilhões para US$ 70,18 bilhões em 19 de junho. Esse recuo fez com que as principais plataformas DeFi vissem um derretimento de 80 a 90 por cento em seu valor de mercado.