Curve Finance é uma exchange descentralizada bem conhecida. Ao contrário de concorrentes como a Uniswap, o protocolo do Curve não abrange a instabilidade inerente à maioria das criptomoedas. Em vez disso, concentra sua agenda nas trocas de stablecoin.

Isso permite que o DeFi baseado em Ethereum solicite taxas de negociação mais baixas e forneça menor slippage. Além disso, o CRV, o token nativo da plataforma, é oferecido como recompensa por contribuir com pools de liquidez e oferece aos usuários o direito de votar no DAO do Curve.

O sucesso da plataforma se deve em grande parte ao interesse que despertou entre os entusiastas de criptomoedas cansados da crescente volatilidade do mercado.

Mas, são todas essas coisas que os usuários regulares podem aproveitar? Como funciona o ecossistema Curve? Neste guia para iniciantes vamos falar do Curve e CRV, veremos as razões pelas quais esse protocolo DeFi deve despertar seu interesse.

Neste artigo:

- O que é Curve?

- O foco do Curve em stablecoins

- As origens do Curve (CRV)

- O modelo AMM do Curve

- Pools do Curve (CRV)

- Integração com outros protocolos DeFi

- DAO do Curve

- Ganhando recompensas com Curve (CRV)

- O que faz o Curve se destacar

- Integrando os principais recursos do Curve

- O token CRV e seu papel

- Preço e previsão de preço

- Qual será o futuro do Curve?

- Perguntas frequentes

O que é Curve?

As plataformas de finanças descentralizadas (DeFi) estão na moda no mundo das criptomoedas nos últimos anos. Um dos protocolos mais proeminentes entre eles é o Curve.

Curve é construído na blockchain Ethereum, semelhante a muitos outros protocolos DeFi. Ele permite a negociação através do uso de pools de criptomoedas. Essencialmente, os ativos de criptomoedas são fornecidos pelos usuários. Estes, por sua vez, são incentivados por meio de recompensas por seus depósitos.

Curve é semelhante a protocolos como o Balancer ou Uniswap. Ele permite que os usuários de criptomoeda ganhem taxas de seus ativos, permitindo que os comerciantes troquem esses ativos a preços potencialmente melhores.

Embora o Curve seja semelhante aos protocolos mencionados anteriormente, ele possui um recurso que o ajuda a se destacar. O protocolo se concentra em ativos que tenham paridade direta com moedas nacionais. O Curve é o favorito dos traders de stablecoin, bem como dos provedores de liquidez que desejam minimizar a slippage e minimizar as perdas. Slippage é a diferença entre o preço esperado para uma única negociação e em que a negociação será executada. É uma fonte comum de perdas em várias exchanges.

O foco do Curve em stablecoins

Curve se concentra em stablecoins, como DAI e USDT. Estes destinam-se a acompanhar os preços em dólares americanos. Também atende a stablecoins como wBTC ou renBTC que rastreiam o preço do Bitcoin. A visão principal do protocolo é garantir uma certa quantidade de equilíbrio nos mercados de criptomoedas.

O objetivo do Curve para a negociação de stablecoins é minimizar as taxas e a variação de preços. Estes geralmente ocorrem devido às muitas opções disponíveis no mercado. Atualmente, o Curve permite a negociação de stablecoins como DAI, USDT, USDC, GUSD, TUSD, BUSD, UST, EURS, PAX, sUSD, USDN, USDP, RSV e LINKUSD. Os usuários também podem negociar ETH, LINK e alguns ativos BTC tokenizados, como wBTC ou renBTC.

As origens do Curve (CRV)

Como os outros projetos no universo DeFi das criptomoedas, o Curve Finance é um empreendimento relativamente novo. O físico russo Michael Egorov é quem apresentou seu whitepaper em novembro de 2019. O projeto foi lançado oficialmente no início de 2020.

Egorov não era novo no mundo das criptomoedas. Na verdade, ele estava envolvido com os protocolos DeFi desde 2018. Seu currículo também é impressionante. Egorov se formou no Instituto de Física e Tecnologia de Moscou antes de obter um Ph.D. em Física na Universidade de Tecnologia de Swinburne. Ele co-fundou as empresas NuCypher e LoanCoin.

O modelo AMM do Curve

Curve parece ser um protocolo de formador de mercado automatizado (AMM). Ele faz uso de algoritmos de criação de mercado e pools de criptomoedas. Enquanto isso, as exchanges descentralizadas tradicionais usam mercados peer-to-peer que permitem que os usuários de criptomoedas negociem entre si.

O protocolo Curve é caracterizado por uma slippage de preço mínimo e uma conta de “poupança fiduciária” para provedores de liquidez. Todos eles são gerenciados por contratos inteligentes que funcionam na rede Ethereum.

Egorov criou este sistema para fornecer um meio de troca que atuaria como uma ponte entre stablecoins descentralizadas (DAI, por exemplo) e stablecoins centralizadas (USDT). Esperava-se que isso ajudasse o mercado a crescer.

Essa ponte criada entre stablecoins serve para atuar, por exemplo, quando a taxa de estabilidade oferecida pelo protocolo aumenta. Nesses casos, os usuários não conseguem converter de uma moeda para outra devido às grandes taxas. O sistema promovido pela Curve busca permitir que seus usuários aproveitem as melhores opções disponíveis no mercado na época.

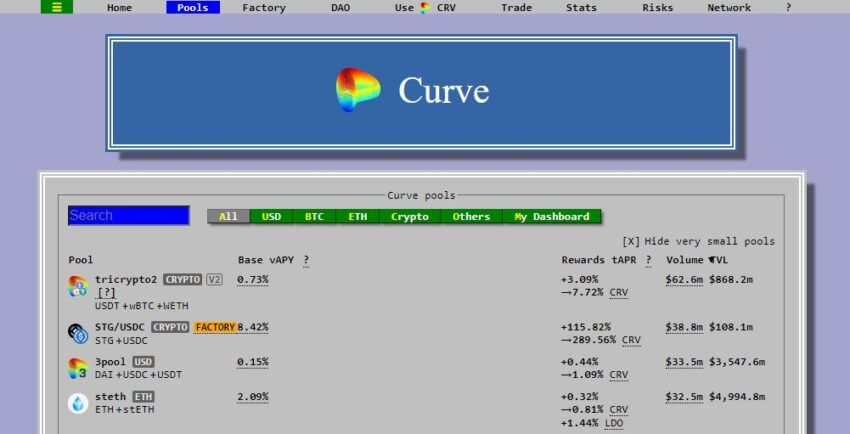

Pools do Curve (CRV)

Sim, os pools de liquidez do Curve não são diferentes do modelo da Uniswap. De fato, o protocolo tem sido frequentemente chamado de concorrente de stablecoin do Uniswap, o DeFi mais famoso do mercado no momento da redação.

Um pool de liquidez é um espaço que está sob o controle de um contrato inteligente. Por meio dele, grandes quantidades de criptoativos são acumuladas e injetadas por provedores de liquidez (LP). Essa liquidez é utilizada para facilitar empréstimos e trocas com os ativos.

Cada um desses empréstimos ou trocas está sujeito a uma pequena taxa ou juros. Isso se soma e, em última análise, alimenta os lucros dos provedores de liquidez. O Curve baseia-se neste modelo. Ele, no entanto, adiciona seu conceito único sobre esses pools de liquidez. Mais importante ainda, em vez de usar ativos voláteis, prefere stablecoins.

Os provedores de liquidez podem fornecer stablecoins, DAI ou USDT, por exemplo, para os pools do Curve. Este protocolo usará a liquidez para oferecer trocas por uma pequena taxa. Estes acabarão por contribuir para o lucro dos fornecedores de liquidez.

Os contratos inteligentes gerenciam as relações de troca dentro desses pools de forma autônoma. Se um pool oferece trocas DAI/USDT e existe paridade entre seus tokens (1000 DAI e 1000 USDT), a taxa de troca é 1: 1. Se essa relação mudar (por exemplo, 800 DAI ou 1200 USDT), a taxa de câmbio será subir DAI. Este reequilíbrio das taxas garante que sempre exista liquidez.

Este é o mesmo princípio que o Uniswap usa. É o que permite que este sistema seja classificado como AMM. Como mencionamos, as taxas cobradas por cada operação determinam o lucro obtido pelos provedores de liquidez ou LPs. Os LPs ganharão mais dinheiro se tiverem mais pools ou mercados para usar.

Integração com outros protocolos DeFi

O Curve se integra a outras plataformas para fornecer meios adicionais de troca. Isso permite maiores lucros. É por isso que existem pools de liquidez em projetos como Yearn Finance, Uniswap e Compound. O Curve e seus pools servem a dois propósitos: atuar como exchange e fornecer liquidez para outros protocolos.

A plataforma do Curve permite que seus usuários paguem 0,04% a menos por transação para funções de swap direto. A comunicação do projeto insiste em que ele se concentre em minimizar a slippage. Enquanto isso, ao contrário de outros protocolos DeFi, eles calculam, concentram-se em algoritmos que maximizam seus lucros. Por meio de suas ações, a equipe do Curve acredita que está buscando o melhor interesse da comunidade de criptomoedas.

DAO do Curve

O protocolo Curve iniciou sua jornada em direção à governança descentralizada em agosto de 2020. Foi então que lançou sua própria DAO (organização autônoma descentralizada). Sua finalidade é gerenciar alterações de protocolo.

Lembre-se de que o Curve recompensa a participação dos usuários com recompensas de criptomoedas e acesso a outros protocolos DeFi. Os tokens de governança concedem direitos de voto aos detentores de tokens e controlam a maioria dos DAOs. O token CRV controla o DAO do Curve.

O DAO é responsável pelo funcionamento de todo o ecossistema Curve. Isso significa que quaisquer ações administrativas, independentemente da importância, só podem ser implementadas quando uma votação DAO bem-sucedida estiver em vigor.

Qualquer pessoa pode propor uma atualização para o protocolo Curve e deve ter pelo menos um CRV de votação bloqueado. Essas alterações podem estar relacionadas a taxas e como elas são usadas. Outros aspectos cobertos pela votação incluem a criação de novos pools de liquidez ou o ajuste de recompensas agrícolas de rendimento. Ao bloquear os tokens CRV, os titulares podem votar para aceitar ou rejeitar uma proposta.

Curve é uma plataforma popular em DeFi no momento. Muito do sucesso se deve a seus princípios centrais de priorizar a estabilidade à frente da volatilidade e especulação. Sua construção ajuda a ser um hub interconectado no ecossistema DeFi. Com o token CRV atuando como mecanismo de governança, ele pode se comportar como uma organização descentralizada. Nele, seus usuários são os que detêm o poder em igual medida.

Ganhando recompensas com Curve (CRV)

Em exchanges AMM como o Uniswap, os usuários ganham recompensas. Isso acontece sempre que uma negociação é feita. O Curve tem taxas de negociação mais baixas do que o Uniswap. Além disso, você ainda pode ganhar recompensas com tokens interoperáveis que funcionam fora da plataforma Curve.

Os tokens CRV são a moeda nativa do ecossistema Curve. Claro, você pode comprá-lo diretamente de um serviço de exchange de criptomoedas que o suporte. No entanto, os usuários também podem ganhar o token CRV por meio da yield farming. Ao depositar ativos em um fundo de liquidez, você recebe tokens como incentivo. Por exemplo, você pode ganhar o token CRV fornecendo DAI para pools de liquidez do Curve. Isso além de juros e taxas.

A yield farming do token aumenta o incentivo para um usuário regular de criptomoedas se tornar um provedor de liquidez do Curve. Você não apenas recebe um ativo financeiro, mas também possui uma participação em um forte protocolo DeFi.

O que faz o Curve se destacar

Para entender melhor o que o Curve oferece e se o protocolo pode ser útil para você, vejamos os principais recursos do protocolo:

- Os usuários podem recuperar seus ativos da plataforma a qualquer momento.

- O Curve envolve uma quantidade menor de risco em comparação com outros protocolos DeFi. Além disso, as taxas de negociação e a slippage são menores devido ao foco do Curve em stablecoins.

- Os usuários podem fazer staking de CRV. Esses depósitos fornecem aos usuários recompensas e uma chance de votar no DAO do Curve.

- Os tokens CRV aparecem em todo o ecossistema DeFi. Isso torna o Curve extremamente conveniente de usar.

Como o Curve consegue oferecer todos esses recursos? A resposta está na própria natureza do design da plataforma.

Integrando os principais recursos do Curve

Em primeiro lugar, a plataforma de negociação do Curve usa um recurso matemático para permitir que as stablecoins sejam negociadas ao melhor preço. Esta é uma curva de ligação.

A curva de ligação aqui é apenas em stablecoins. Ela permite que os usuários negociem mais stablecoins a preços mais baixos.

Além disso, o Curve incentiva os entusiastas de criptomoedas a emprestar liquidez aos seus pools. Eles são provedores de liquidez. Para fornecer liquidez, os provedores recebem uma certa quantia de CRV como incentivo.

Os pools de liquidez usam algoritmos para determinar o preço do ativo. O protocolo AMM é um contrato inteligente que permite que as negociações ocorram sem a necessidade de um livro de pedidos. Não há exigência de contraparte.

Por fim, a plataforma permite que os usuários façam staking de seus tokens CRV. Os usuários do protocolo Curve que fizerem staking de CRV recebem uma parte das taxas de negociação do protocolo. Eles também podem bloquear seu CRV por votação para aumentar suas recompensas de liquidez. Os proprietários da CRV podem contribuir para o processo de decisão votando no processo de governança do Curve.

O token CRV e seu papel

O token CRV está no coração da plataforma Curve. Tem vários usos, como veremos a seguir.

Como o token CRV se encaixa no Curve

CRV é o token nativo do Curve e opera na rede blockchain Ethereum. A DEX usa CRV na maioria dos processos da plataforma. Além disso, o Curve usa um modelo AMM para permitir que seus usuários negociem stablecoins. A moeda pode ser comprada ou ganha como recompensa ou bônus quando você adiciona liquidez aos pools de liquidez da plataforma.

A plataforma Curve lançou seu token nativo em 2020, logo após o lançamento do protocolo. Cerca de 3 bilhões de tokens CRV foram gerados neste momento. O token destina-se a facilitar todas as atividades na plataforma.

A distribuição do token CRV

Inicialmente, o token foi oferecido como recompensa aos “early adopters” ou primeiros usuários. Os usuários que bloquearam moedas na plataforma receberam aproximadamente 60% dos tokens CRV. A equipe da Curve e os investidores receberam 30% do valor total. O restante foi reservado para funcionários do projeto e como reserva para projetos comunitários.

No momento, cerca de 2 milhões de tokens CRV são liberados a cada dia. Isso significa que 750 milhões de moedas são emitidas anualmente. Esses tokens podem ser usados para votar em propostas que afetarão as regras que regem o ecossistema Curve. Além disso, o CRV também pode ser um investimento dado o crescimento quase contínuo da plataforma.

A utilidade do token CRV

O CRV visa incentivar e estimular a liquidez. CRV é um token de governança. Possui mecanismos de acumulação de valor e de votação ponderada pelo tempo.

Os provedores de liquidez da plataforma Curve recebem o $CRV como recompensa por fornecer liquidez. Isso permite que o protocolo continue oferecendo taxas e slippage muito baixas. O aumento do bloqueio de votos é um incentivo fundamental para manter o CRV. Com isso, os provedores de liquidez podem aumentar suas recompensas diárias de CRV.

Preço e previsão de preço

No momento da redação deste artigo, o valor da CRV é de cerca de US$ 2,27. O valor de mercado da moeda é superior a US$ 880 milhões, e há um volume diário de negociação de mais de US$ 108 milhões. O valor da moeda está em uma pequena tendência de alta. A análise contabiliza os dias anteriores.

Esses dados dão a muitos analistas razões para acreditar que o valor da CRV pode aumentar no médio e longo prazo. Inúmeros fatores contribuirão para o seu desenvolvimento. Isso inclui seu valor de mercado e volume de negociação, bem como a popularidade dos protocolos DeFi e o aumento do interesse em stablecoins em todo o mundo das criptomoedas.

Analistas acreditam que o valor de curto prazo do CRV pode chegar a pelo menos US$ 3 até o final de 2022. Há até quem preveja que a moeda possa atingir US$ 5 até o final deste ano.

O crescimento, segundo a mesma análise, aumentará nos próximos dois anos. Um valor de pelo menos US$ 4,38. Pode ter um valor de US$ 4,38 até 2024. E o valor da CRV pode atingir mais de US$ 10 até o final de 2025.

Além disso, o otimismo dos analistas de criptomoedas prevê um momento em que o CRV poderá atingir um nível máximo de US$ 25,45. Se essas previsões estiverem corretas, o CRV é um ativo digital digno de consideração por um período de longo prazo.

Onde comprar CRV

O token Curve (CRV) está disponível em várias exchanges de criptomoedas de alto perfil. Os entusiastas de criptomoedas podem negociá-lo na Binance, Coinbase, Huobi, KuCoin, Gate.io, Bitstamp e várias outras exchanges.

Qual será o futuro do Curve?

O Curve pretende ser um disruptor para protocolos já populares, como o Uniswap. Sua principal característica é a consistência. Com isso em mente, o Curve se concentra no comércio de stablecoins por meio de um modelo AMM.

Com mais adotantes de criptomoedas se juntando ao ecossistema todos os dias, é seguro dizer que seu desejo de estabilidade nos sistemas financeiros descentralizados vai crescer. Além disso, o Curve oferece recompensas diretamente, bem como a oportunidade de moldar o progresso do mecanismo. Considerando todos esses elementos, é seguro afirmar que o Curve tem algum poder de permanência.

Perguntas frequentes

A criptomoeda Curve (CRV) é um bom investimento?

Curve é uma stablecoin?

O que é Curve (CRV)?

O que a criptomoeda CRV faz?

Se você quiser saber mais sobre o Curve (CRV), confira os nossos artigos educacionais. Afinal, aqui você pode encontrar todas as informações de que precisa para começar!

Além disso, junte-se à nossa comunidade no Telegram para conversar com usuários reais sobre trading de criptomoedas.