O espaço financeiro descentralizado continuou a se expandir, apesar dos relatórios indicando que a receita realmente caiu no último trimestre. Uma nova alta histórica de DeFi é indicativa de que ainda é o aspecto mais otimista da indústria de criptomoedas.

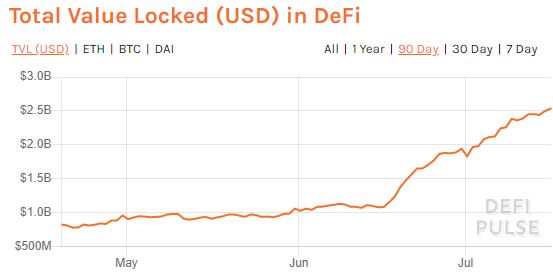

Mais uma vez, os mercados de DeFi atingiram um novo recorde histórico em termos de valor total bloqueado (TVL). Agora, esse nível está em US $ 2,55 bilhões e não mostra sinais de desaceleração. Desde o início de 2020, o DeFi TVL aumentou 270%, a maior parte disso tendo entrado no mês passado.

Um relatório de tokens do segundo trimestre por fornecedor do setor “bankless ‘mergulhou profundamente no espaço DeFi nos últimos três meses, com algumas revelações surpreendentes.

SponsoredOs recém-chegados da DeFi inundam o campo

A pesquisa investigou tudo o que é DeFi, desde ganhos relatados até avaliações de token e uso de DEX. Sob um novo modelo do Simple Agreement for Future Governance (SAFG), os protocolos podem distribuir tokens em praticamente qualquer jurisdição aos usuários por fornecer serviços de valor agregado à plataforma.

De acordo com a Taxa de DeFi , o contrato-quadro do SAGF é incorporado diretamente no protocolo e não requer advogados ou superintendentes de terceiros.

É um mecanismo de distribuição de tokens simples e sem permissão, no qual a participação no X e recebe os tokens Y que garantem a capacidade de votar em futuras alterações.

Esse modelo abriu o caminho para uma série de novos lançamentos de tokens no último trimestre, o que mudou drasticamente o equilíbrio no ecossistema DeFi. O DeFi no segundo trimestre foi amplamente definido pela recuperação da quebra de cripto induzida pela pandemia em meados de março, que eliminou 50% das moedas digitais em questão de dias.

O DeFi não apenas se recuperou, mas também cresceu, mercados de criptomoeda que ultrapassam muito que ainda não conseguiram recuperar os níveis de fevereiro.

O analista de DeFi, Lucas Campbell, afirmou que a avaliação de token agora era mais fácil, uma vez que os protocolos podem rastrear os ganhos em tempo real para que modelos tradicionais, como os índices de PE, possam ser usados. O PE é definido como uma relação preço / lucro que agora está sendo implantada para determinar o valor dos tokens DeFi.

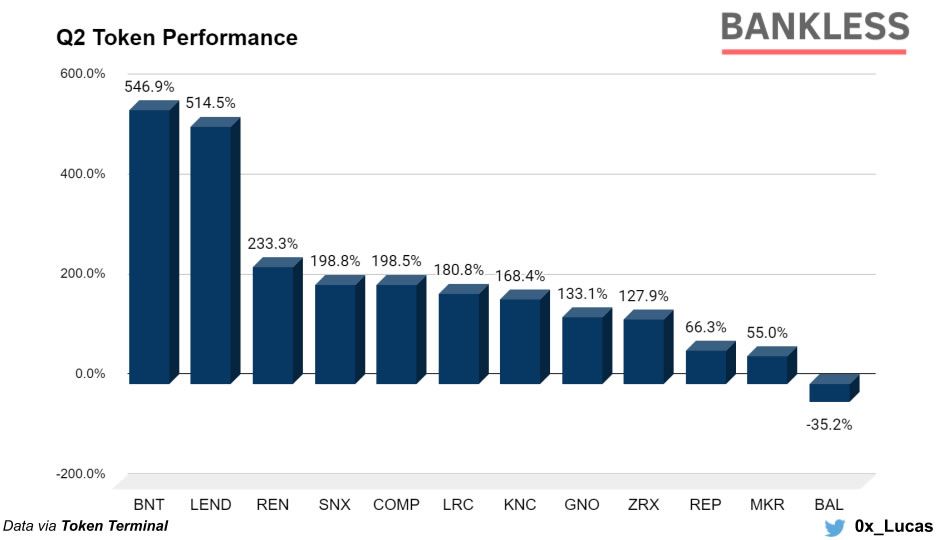

Tomando os principais tokens de DeFi, o analista plotou os índices de PE para cada um deles, observando que o frenesi da liquidez de farming resultou em desempenhos impressionantes para a maioria deles.

Sponsored Sponsored

Em média, os ativos de DeFi no segundo trimestre subiram 199%, superando substancialmente o ETH e o BTC, que aumentaram 70% e 43%, respectivamente.

O BNT do Bancor tem sido o melhor desempenho no trimestre, pois subiu 546% após o anúncio da atualização do V2 para o protocolo de liquidez. O LEND da Aave ficou em segundo lugar, com um ganho de 514% no mesmo período de três meses.

Somente em relação ao PE, calculado pelos ganhos anualizados do segundo trimestre divididos por capitalização de mercado em 7 de julho, a Augur estava fora do gráfico, com uma proporção de 26.673. A gnose ficou em segundo lugar, com menos da metade disso em 12.480, enquanto o protocolo DEX 0x caiu para um número muito mais sustentável 251. O Bancor continua mantendo a menor taxa de PE de apenas 92.

Um alto índice de PE pode significar que um ativo está supervalorizado ou que os investidores esperam altas taxas de crescimento no futuro. Essa combinação de um aumento nos preços dos tokens juntamente com uma queda nos ganhos geralmente levou a um aumento nos índices de PE para os tokens DeFi em geral.

Os ganhos com DeFi estão realmente baixos?

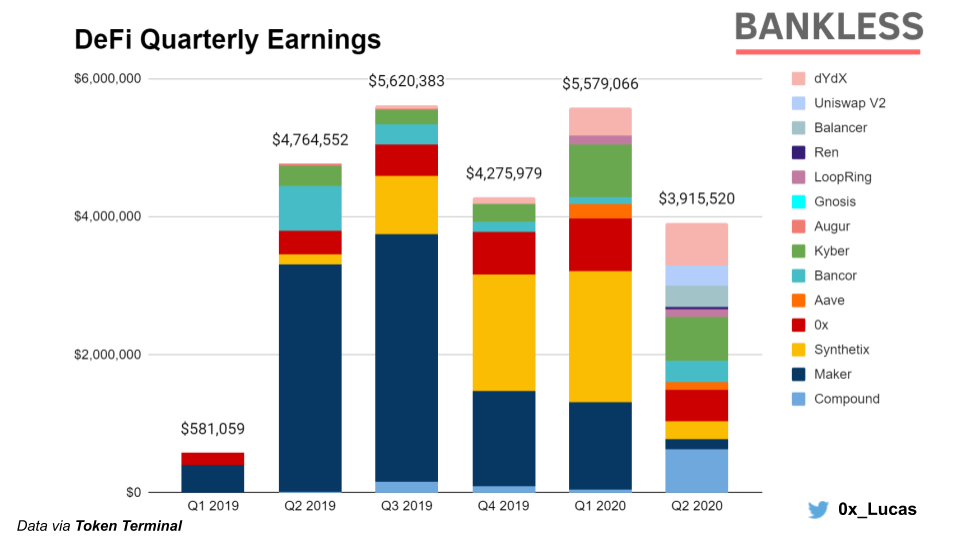

O relatório Bankless também revelou que os ganhos com o DeFi caíram no segundo trimestre, o que foi amplamente atribuído a dois protocolos; MakerDAO e Synthetix. Dos ganhos reportados de US $ 5,57 milhões no primeiro trimestre, o número caiu 42%, para US $ 3,91 milhões no período do segundo trimestre.

A MakerDAO reduziu sua Taxa de Poupança Dai (Dai Savings Rate) (DSR) e taxa de estabilidade em março em um esforço para trazer a Dai de volta ao seu pino de um dólar. O stablecoin foi negociado a US $ 1,08 durante o crash da cripto, de modo que todos os esforços foram feitos para trazer de volta ao que deveria ser. Isso resultou em uma queda nos lucros trimestrais de 87%, de US $ 1,2 milhão no primeiro trimestre para US $ 152 mil no segundo trimestre.

Synthetix foi a segunda causa da queda geral nos ganhos com DeFi no trimestre, pois o protocolo parecia ter relatado mal seus ganhos no trimestre anterior. Dos cerca de US $ 2 milhões, os ganhos reportados foram ajustados para US $ 267 mil no segundo trimestre, acrescentou o relatório.

Nem tudo era desolação e tristeza. O crescimento de novos players no campo DeFi apresentou um quadro muito mais equilibrado no segundo trimestre do que o dominado apenas pela Maker e Synthetix, que possuía mais de 50% dos ganhos reportados no primeiro trimestre.

Kyber , Compound e dYdX foram os principais ganhadores do segundo trimestre gerando US $ 634 mil, US $ 624,7 mil e US $ 624,3 mil, respectivamente. Balancer, Ren, Gnosis e Loopring foram todos recém-chegados aos gráficos de ganhos da DeFi no segundo trimestre, todos com lançamentos de token ou grandes atualizações de protocolo no período. O relatório concluiu;

Sponsored SponsoredAssim, começamos a ver um ecossistema cada vez mais diversificado para os protocolos DeFi, à medida que eles começam a competir por uma fatia da participação de mercado.

Aave fatura US $ 3 milhões em investimentos

Em um movimento relacionado, o protocolo de empréstimo em flash Aave acaba de receber um investimento de US $ 3 milhões da Framework Ventures e Three Arrows Capital. Os dois fundos adquiriram os tokens nativos LEND da Aave diretamente da empresa, de acordo com o anúncio oficial .

LEND foi um dos tokens com melhor desempenho do ano para todo o setor de criptomoedas, com mais de 1.500% desde 1º de janeiro.

O investimento foi feito quando o empréstimo era de apenas US $ 0,10 e agora os dois detentores têm mais de US $ 7 milhões a preços atuais de cerca de US $ 0,26. Michael Anderson, da Framework Ventures, declarou;

Acreditamos que haverá uma mudança significativa no mercado de atividades de empréstimos privados movendo-se para protocolos descentralizados do mercado monetário. A Aave deve se beneficiar significativamente dessa mudança subjacente,

Em termos de valor total bloqueado, a Aave subiu para o quarto lugar nas paradas de acordo com DeFi Pulse . O TVL na plataforma subiu 240% em apenas seis semanas para atingir uma alta histórica de US $ 218 milhões.

A Aave é um dos numerosos vencedores do boom da DeFi deste ano, enquanto os fiéis e ex-pioneiros como MakerDAO, que teve a governança recentemente aprimorada , estão acompanhando as novas crianças do bloco digital.