A Strategy vive sua fase mais relevante desde que adotou o Bitcoin como principal ativo de tesouraria. O prêmio do mNAV (valor patrimonial líquido microestratégico) caiu para 1,04x, eliminando praticamente o colchão de valorização que impulsionava o desempenho acima do próprio Bitcoin.

Essa mudança representa uma virada de regime: o futuro da Strategy passa a depender menos da trajetória de preço do Bitcoin e mais da disposição do mercado de capitais em financiar sua estrutura financeira cada vez mais atrelada ao Bitcoin.

Prêmio mNAV da Strategy cai para 1,03x

Em boa parte de 2023 e 2024, a Strategy foi negociada a prêmios superiores a 2x, e em alguns momentos 2,5x, em relação ao seu valor patrimonial líquido (NAV).

Esse prêmio permitiu à companhia emitir ações, conversíveis e preferenciais em condições favoráveis, realocando capital para novas compras de Bitcoin e ampliando a exposição para os acionistas. Com o prêmio próximo da paridade, esse ciclo foi interrompido.

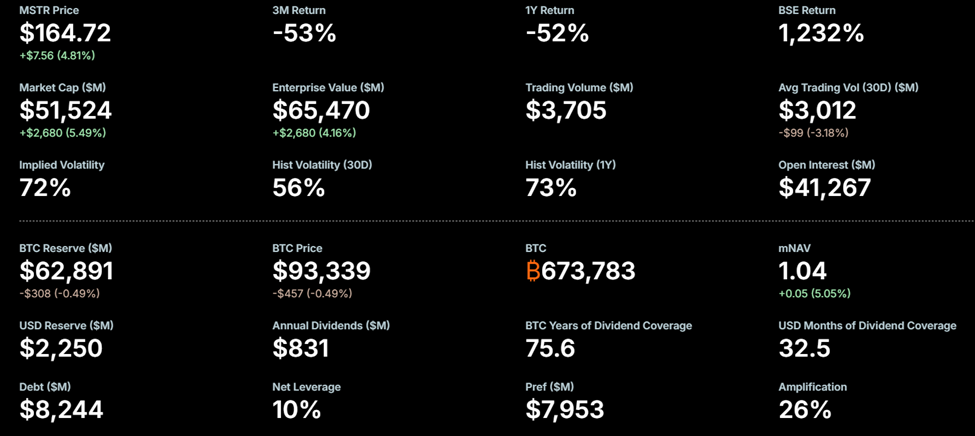

Atualmente, a Strategy possui cerca de 673.783 BTC, avaliados em mais de US$ 63 bilhões conforme sua última divulgação, além de US$ 2,25 bilhões em caixa. Mesmo assim, as métricas de valor de mercado são as seguintes:

- Base – US$ 47 bilhões

- Diluído – US$ 53 bilhões

- Valor da firma – US$ 61 bilhões

Essa disparidade entre o valor em Bitcoin e o valor de mercado da empresa alimenta o debate sobre eventual subvalorização das ações ou se o mercado passa a precificar de fato os riscos estruturais do modelo. Alguns investidores veem essa compressão como oportunidade.

Adam Livingston classificou o mNAV em 1,03x como “o melhor ponto de entrada” já observado por ele. Segundo Livingston, um prêmio moderado de 3% ainda proporciona cerca de 26% de exposição amplificada ao Bitcoin.

Na visão dele, a emissão programada de ações preferenciais STRC pode em breve viabilizar uma nova grande compra de Bitcoin. Isso permitiria ao presidente executivo Michael Saylor ampliar a quantidade de Bitcoin por ação sem depender de prêmios elevados.

Esse otimismo baseia-se em uma redefinição do negócio da Strategy. Em vez de atuar apenas como empresa de crescimento alavancada pela alta do Bitcoin, a Strategy passa a se posicionar como acumuladora de Bitcoin com foco em rendimento.

As ações preferenciais STRC Série A Perpétua e de Taxa Variável pagam atualmente dividendo anual de 11%, com a próxima parcela prevista de cerca de US$ 0,91 por ação ainda neste mês.

Para apoiadores, isso transforma a companhia em uma espécie de veículo de renda fixa lastreada em Bitcoin. Joe Burnett, diretor de Estratégia de Bitcoin na Semler Scientific, avalia que, mesmo sem novas altas do preço do BTC, a Strategy poderia, em tese, manter dividendos digitais por décadas. Ele destaca ainda o cenário de desvalorização prolongada das moedas fiduciárias.

Nesse contexto, a variável decisiva passa a ser o período de duração, e não o desempenho de curto prazo do preço.

Prejuízos contábeis expõem a fragilidade do modelo pós-premium da Strategy

Esse movimento de foco em rendimento ocorre justamente quando os demonstrativos financeiros da Strategy revelam aumento das pressões. No documento 8-K de 5 de janeiro de 2026, a empresa informou perda não realizada de US$ 17,44 bilhões em ativos digitais no quarto trimestre de 2025 e de US$ 5,40 bilhões no acumulado do ano.

Embora sejam perdas contábeis e relacionadas à queda do Bitcoin no quarto trimestre, os impactos são concretos. Pelas regras atuais, ativos digitais são tratados como intangíveis de vida útil indefinida.

Assim, empresas precisam reconhecer perdas em momentos de baixa, sem poder reverter o valor para cima em períodos de recuperação. Segundo críticos, esses efeitos ganham relevância após o desaparecimento do prêmio.

O analista Novacula Occami destacou desempenho inferior persistente, observando que as ações da Strategy ficaram atrás do Bitcoin em prazos de um mês, seis meses e um ano. Dessa forma, perdeu-se o argumento de que MSTR deveria superar a exposição direta ao BTC.

Na análise dele, a retração do prêmio do mNAV desde meados de 2025 prejudicou a capacidade da Strategy de emitir conversíveis “baratas” e preferenciais “caras”, expondo os acionistas ordinários à diluição sem benefícios compensatórios.

Outros alertam que a emissão de ações em patamares inferiores de prêmio reduz o valor do acionista. Brennan Smithson, entre eles, argumenta que uma demanda limitada por preferenciais pode obrigar a Strategy a recorrer à diluição para financiar dividendos e aumentar a posição em Bitcoin.

O debate reflete a principal dúvida que cerca a Strategy em 2026: será que o modelo financeiro corporativo nativo em Bitcoin pode operar sem prêmios especulativos?

Com o mNAV próximo de 1x, toda captação passa a ser avaliada com rigor. A emissão de ações ou preferenciais não resulta mais, automaticamente, em aumento do Bitcoin por ação. Pelo contrário, pode indicar fragilidade caso haja redução no interesse do mercado.

A aposta otimista depende de paciência. Defensores acreditam que uma valorização moderada do Bitcoin, a contínua desvalorização do US$ e possíveis cortes nas taxas de juros podem, gradualmente, restabelecer a confiança no modelo de rendimento da Strategy.

A visão pessimista alerta que, sem um novo apetite do mercado de capitais, o experimento pode estagnar. Esse cenário transformaria a Strategy em um proxy volátil e com desempenho inferior, em vez de uma opção superior ao investimento direto em Bitcoin ou ETFs.

Essas análises posicionam a Strategy como um teste prático para avaliar se o mercado de capitais seguirá financiando a exposição alavancada ao Bitcoin quando o entusiasmo diminuir e a reserva de prêmio desaparecer.