Um relatório do Banco da Itália trouxe à tona análise incomum para instituições financeiras tradicionais: os riscos sistêmicos de um possível colapso do Ethereum (ETH). O documento examina como uma queda severa e prolongada no preço da criptomoeda poderia comprometer o funcionamento da rede e afetar centenas de bilhões em ativos digitais.

A análise marca postura rara entre bancos centrais ao tratar infraestruturas blockchain sob perspectiva de estabilidade financeira, ampliando o debate sobre riscos que transcendem o mercado especulativo de criptoativos.

Vulnerabilidade do modelo de validadores

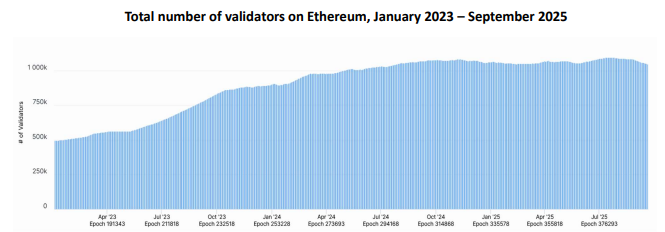

O relatório define o cenário de colapso como uma queda profunda e persistente no valor do ETH capaz de comprometer os incentivos econômicos da rede. A preocupação central recai sobre o modelo de validadores descentralizados do Ethereum, que operam sem obrigação legal de manter os serviços ativos.

Os validadores enfrentam custos operacionais reais denominados em moedas tradicionais — energia, equipamentos e conectividade — enquanto suas receitas vêm exclusivamente em ETH. Numa queda prolongada de preço, esses rendimentos podem tornar-se insuficientes para cobrir despesas, levando operadores a desligarem seus nós por simples racionalidade econômica.

Esse ponto desafia a ideia de que os ativos tokenizados regulamentados estão isolados do risco cripto. O estudo afirma que, em redes permissionless, a estabilidade técnica depende diretamente do valor do token nativo.

A descentralização, geralmente considerada um ponto forte, também traz uma vulnerabilidade econômica estrutural.

“… Diante de uma espiral de queda no preço acompanhada de expectativas negativas persistentes, é provável que participantes queiram vender seu ETH o quanto antes. Isso exige o unstaking dos tokens, ou seja, a desativação dos validadores. Assimptoticamente, a ausência de validadores implica na paralisação da rede: usuários poderiam seguir tentando transacionar, mas essas operações não seriam liquidadas. Os ativos continuariam on-chain, mas ficariam bloqueados”, aponta o relatório.

Risco sistêmico e ativos do mundo real no Ethereum

A análise também destaca questões ligadas à segurança da rede. A proteção do Ethereum depende de seu “orçamento econômico”, ou seja, do custo para adquirir uma quantidade suficiente de stake e controlar o sistema. Se o valor do ETH despencar, esse custo é reduzido proporcionalmente.

Até o fim de 2025, o valor econômico que protege a rede era estimado em dezenas de bilhões de dólares. No entanto, uma queda acentuada no preço tornaria os ataques potencialmente menos custosos. O objetivo de um agente malicioso não seria obter ETH desvalorizado, mas manipular ativos tokenizados dependentes da rede.

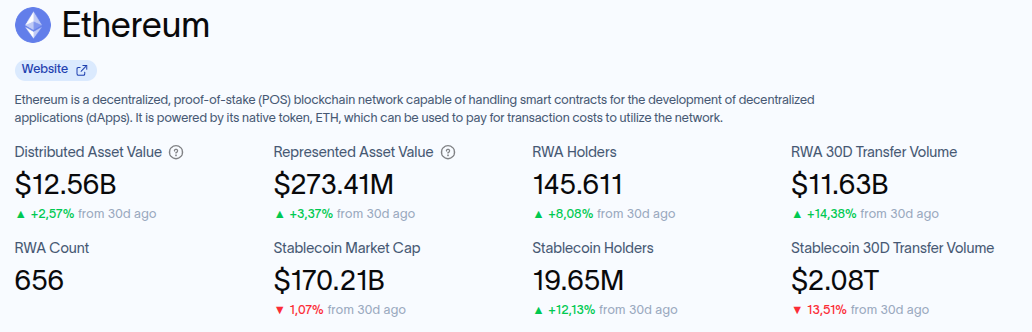

O Ethereum abriga mais de 1,7 milhão de ativos, incluindo stablecoins e títulos tokenizados. O relatório estima que mais de US$ 800 bilhões em ativos digitais podem ser impactados. Um ataque bem-sucedido permitiria, em tese, a manipulação de registros e duplicação de transações em instrumentos do mundo real.

Nesse cenário, o impacto seria transferido diretamente ao sistema financeiro tradicional. Caso emissores fossem obrigados a resgatar ativos tokenizados, mas a contabilidade on-chain estivesse comprometida, as perdas refletiriam nos balanços fora do setor de cripto.

A ausência de um emprestador de última instância agrava a situação, pois não há mecanismo central para estabilizar a rede durante uma crise de confiança.

“… Na prática, as consequências de uma crise de confiança para investidores regulares de ativos que não sejam ETH dependeriam, em grande parte, de como a desmontagem da rede seria administrada. Isso é bastante difícil de prever. Por um lado, ao longo dos anos, as criptomoedas demonstraram alguma capacidade de reorganização e recuperação espontâneas, mesmo em momentos críticos, inclusive após grandes ataques cibernéticos. Por outro lado, nunca houve um colapso de infraestrutura em larga escala”, conclui a análise.