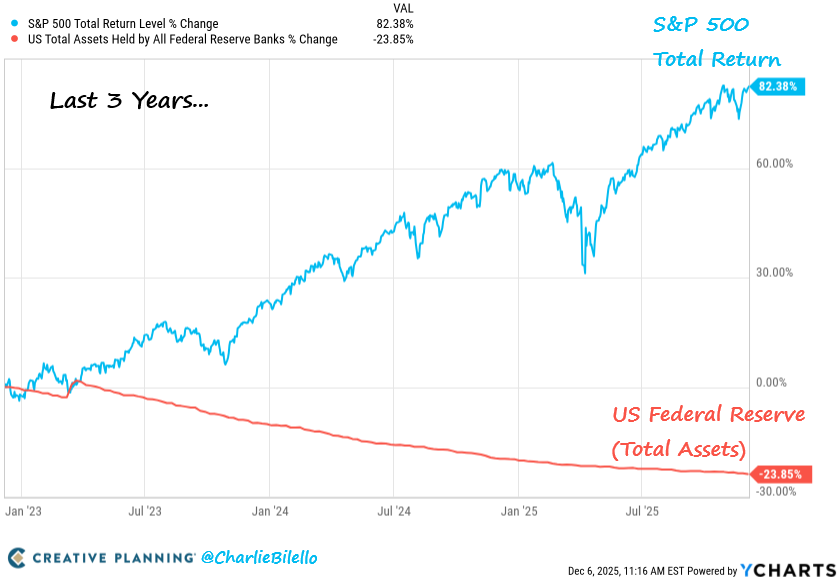

O S&P 500 subiu 82% em três anos, mesmo com o Federal Reserve (Fed) reduzindo seu balanço em 27%.

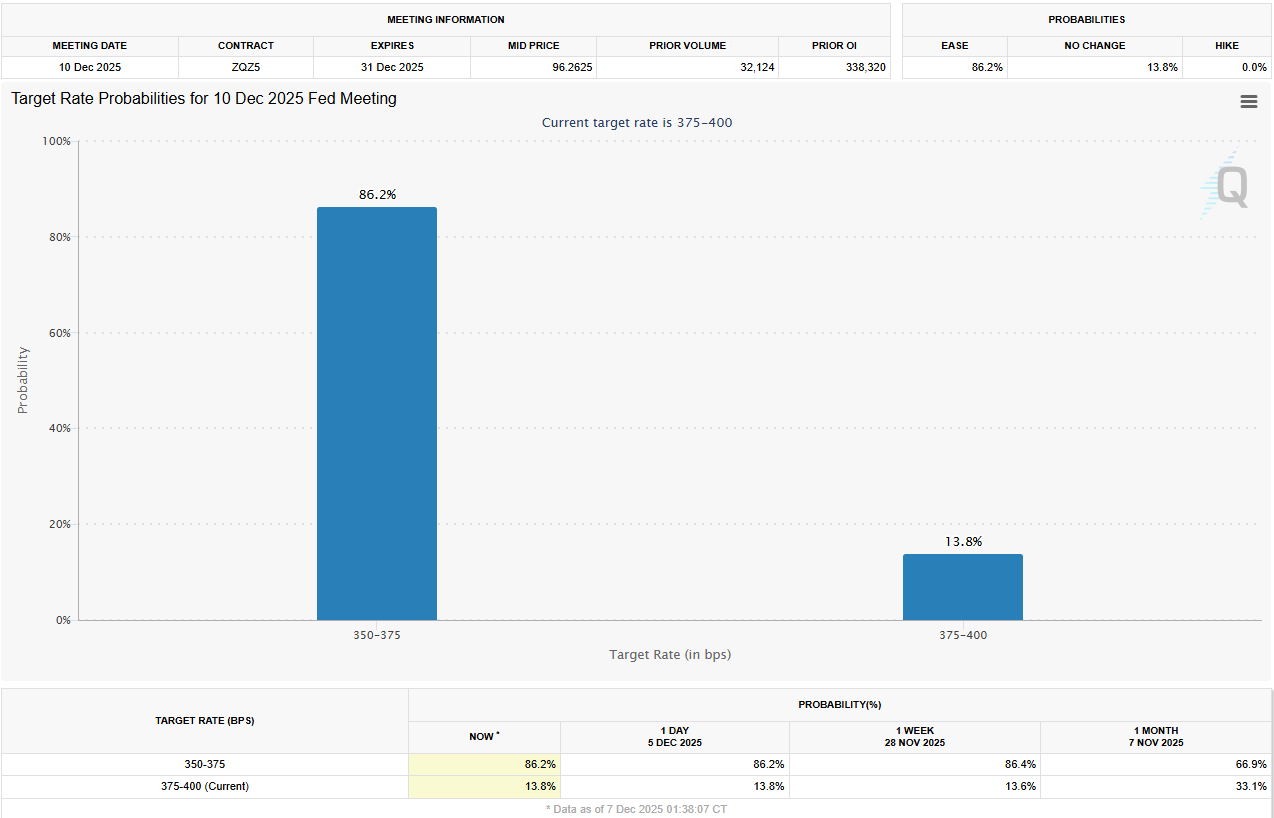

Os mercados preveem 86% de chance de um corte de taxa de 25 pontos base nesta semana. No entanto, o estresse econômico e discussões sobre mudanças na liderança do Fed podem tornar menos claras as direções das políticas.

Desempenho do mercado supera teorias tradicionais de liquidez

A alta no mercado de ações durante um período de aperto quantitativo desafiou crenças de longa data do mercado.

Dados compartilhados por Charlie Bilello mostram o S&P 500 subindo 82% enquanto os ativos do Fed caíram quase um quarto.

Essa separação sugere que fatores além das políticas do banco central agora influenciam a confiança dos investidores. Analistas destacam fontes alternativas de liquidez alimentando a alta:

- Déficits fiscais,

- Fortes recompra de ações por empresas,

- Entrada de capitais estrangeiros, e

- Reservas bancárias estáveis compensam o aperto quantitativo.

O EndGame Macro explica que os mercados reagem às expectativas de políticas futuras, não apenas aos níveis atuais do balanço.

No entanto, os ganhos estão concentrados em um punhado de empresas de tecnologia de mega capitalização. Como resultado, o desempenho geral do mercado esconde fraquezas setoriais ligadas aos fundamentos econômicos centrais.

A liquidez psicológica também é significativa. Os mercados respondem às mudanças políticas antecipadas, não apenas às condições atuais. Essa mentalidade voltada para o futuro permite que as ações subam mesmo quando o Fed mantém uma postura de aperto.

Pressões econômicas obscurecidas por ganhos nas ações

O forte desempenho das ações mascara um estresse econômico mais profundo. Falências corporativas estão se aproximando de altas de 15 anos à medida que os custos de empréstimos aumentam. Ao mesmo tempo, a inadimplência do consumidor em cartões de crédito, empréstimos de carros e dívidas estudantis está crescendo.

O setor imobiliário comercial está sendo impactado pela queda nos valores das propriedades e termos de refinanciamento mais rígidos. Essas pressões não são refletidas nos principais índices de ações, uma vez que empresas menores e setores vulneráveis estão sub-representados. O vínculo entre o desempenho dos índices e a saúde econômica mais ampla agora é muito mais fraco.

Essa divisão sugere que os mercados de ações refletem principalmente a força das grandes empresas. Empresas com balanços sólidos e exposição limitada ao consumidor tendem a se sair bem, enquanto outras, dependentes de crédito ou gastos discricionários, enfrentam dificuldades.

Essa divisão econômica complica a tarefa do Federal Reserve. Embora os principais índices de ações sugiram condições financeiras fáceis, os dados subjacentes revelam pressões de aperto afetando muitas áreas da economia.

Reputação do Fed sob pressão enquanto corte nas taxas se aproxima

Muitos investidores e analistas agora estão questionando a direção e a eficácia do Fed. James Thorne descreveu-o como inflado e atrasado, instando por menos dependência dos comentários do Fed para sinais de mercado.

O Secretário do Tesouro Scott Bessent fez críticas contundentes em uma discussão recente.

“O Fed está se tornando uma renda básica universal para economistas PhD. Não sei o que eles fazem. Eles nunca estão certos… Se os controladores de tráfego aéreo fizessem isso, ninguém entraria em um avião”, relatou um usuário citando Bessent.

Essas perspectivas mostram dúvidas crescentes sobre a capacidade do Fed de prever mudanças econômicas e agir rapidamente. Críticos argumentam que os formuladores de políticas tendem a ficar atrás dos mercados, alimentando incertezas.

Ainda assim, o mercado espera um corte de 25 pontos base nesta semana, na quarta-feira.

Incerteza na liderança e riscos para a inflação

A mudança de liderança no Federal Reserve adiciona volatilidade às previsões políticas. Kevin Hassett lidera como provável substituto de Jerome Powell. Conhecido por sua postura moderada, Hassett pode trazer uma política mais frouxa que poderia aumentar as expectativas de inflação.

Essa perspectiva movimentou os mercados de títulos. O rendimento do Tesouro de 10 anos subiu, enquanto investidores consideram se uma política monetária mais flexível sob nova liderança impulsionará a inflação para cima. Além de reduções de curto prazo, os mercados também precificam um tom mais amplo de acomodação.

Investidores esperam dois cortes adicionais de taxa de 25 pontos-base em 2026, provavelmente em março e junho. Se Hassett se tornar presidente do Fed já em fevereiro, o restante do mandato de Powell poderá vê-lo ser colocado de lado.

Essa transição torna a orientação da política do Fed menos previsível à medida que os mercados se concentram na mudança iminente de liderança.

Essa incerteza surge enquanto o Fed tenta gerir uma inflação moderada acima da meta e uma economia resiliente sob condições financeiras mais rígidas. Erros na política ou no timing podem facilmente reacender a inflação ou causar uma deterioração econômica evitável.

Tendências históricas fornecem algum contexto. Charlie Bilello destaca que mercados em alta geralmente duram cinco vezes mais que os de baixa, enfatizando o valor dos retornos compostos em vez do timing de mercado.

O rali em andamento pode persistir, mas ganhos concentrados, estresse econômico e dúvidas sobre a abordagem do Fed tornam incerto se os mercados podem permanecer tão resilientes à medida que a política monetária evolui.