A coisa mais quente que surgiu para os detentores de Ethereum esta semana foi o pool de farming de alto rendimento da Yearn Finance. Ela sobreviveu à sua primeira tribulação quando os preços da ETH despencaram 14% no dia.

Esta semana, a plataforma DeFi da Yearn Finance, que recentemente lançou incentivos de seguro , revelou dois novos vaults de alto rendimento para titulares de Ethereum. Um é para ETH e o outro para wETH (wrapped Ethereum).

Foi chamado de ‘besta para stacking de ETH’ e de ‘buraco negro para ETH’, por especialistas da indústria, sugerindo que, uma vez que a Ethereum tenha sido depositada, os detentores relutarão em retirá-lo e perderão em rendimentos tão impressionantes.

No primeiro dia de lançamento, mais de $ 100 milhões em liquidez foram depositados, o que resultou em mais de 230.000 ETH na época. Os rendimentos do vault chegaram a 95% APY, o que quase dobraria a ETH depositada em um ano.

SponsoredFuncionamento Interno do Vault Yearn

Os vaults usam garantias depositadas em ETH ou wETH para cunhar Dai de um contrato inteligente da MakerDAO usando uma posição de dívida colateralizada (CDP) a um índice de garantia de 200%. Isso é para protegê-la de liquidação caso o preço da ETH caia, o que tem acontecido de forma bastante violenta nas últimas 24 horas.

Em reação ao lançamento, a governança da MakerDAO propôs um voto executivo para aumentar o teto da dívida da ETH de 420 milhões para 540 milhões. Isso efetivamente permitiria que mais Dai fossem cunhados para uso nesses cofres DeFi. Analistas da indústria observaram que isso também foi otimista para a MakerDAO e Dai.

A stablecoin Dai é então depositada no vault yDAI e usada como garantia no pool de liquidez de alto rendimento Curve.fi Y para gerar CRV. Este é um pool stablecoins que consiste em pesos desiguais de DAI , USDC, USDT e TUSD, retornando tokens yCRV que representam a aposta no pool.

O antigo cofre agora está ganhando taxas de negociação do pool Curve e apostando os tokens yCRV na Curve DAO para fazer farming de CRV. O cofre yETH vende periodicamente os tokens CRV para ETH no mercado aberto por meio de swaps e depósitos descentralizados que permitem que a ETH flua de volta para o cofre, aumentando as participações gerais de todos os titulares do ano.

O benefício para os detentores de Ethereum e provedores de liquidez é que eles não precisam fazer nada e todo o processo é automatizado. Não há necessidade de pesquisar os melhores pools, colher tokens ou pagar taxas Gas a cada transferência. É basicamente um caso de sentar e acumular ETH ao longo do tempo, daí a analogia do “buraco negro”.

Esse tipo de estratégia não seria possível usando as finanças tradicionais e é apenas um exemplo de como o espaço DeFi evoluiu este ano.

Sponsored SponsoredHá algumas advertências, como de costume. Em primeiro lugar, há uma taxa de retirada de 0,5% que a Yearn Finance impõe. Em segundo lugar, as taxas Gas estão fora do padrão no momento, então custará relativamente mais para fazer o depósito inicial e o saque. Como a maioria das coisas relacionadas ao DeFi, ele beneficia mais as baleias do que os peixinhos.

A terceira desvantagem é que ainda carrega um risco bastante alto devido às taxas de garantia. Conforme apontado por Anthony Sassano em seu Boletim diário da Gwei esta semana, o maior risco dessa estratégia é se o MakerDAO CDP cair para menos de 150% do índice de garantia devido ao às quedas rápidas da ETH.

Se isso acontecer, o cofre do ano passado pode ser liquidado, resultando na perda de ETH para os provedores de liquidez. No entanto, isso não aconteceria instantaneamente, pois existe um mecanismo que permite o pagamento da dívida. A MakerDAO tem um sistema integrado chamado oracle security module (OSM) que essencialmente dá aos proprietários de CDP / vault uma hora para pagar suas dívidas.

Nas últimas 24 horas, os preços da Ethereum caíram cerca de 14% e o vault de ontem não foi liquidado, comprovando que o mecanismo está funcionando como pretendido.

Sobrevivendo à primeira crise de preços

Os preços da Ethereum caíram de cerca de US $ 450 no mesmo horário de ontem para cerca de US $ 390 no momento desta publicação.

SponsoredO movimento derrubou 14% do preço da Ethereum, levando-a de volta aos níveis de suporte. Foi amplamente induzido pelo Bitcoin, que mais uma vez falhou em romper a barreira psicológica de $ 12.000 e voltou para $ 10.100.

No momento em que os preços começaram a cair, a Yearn Finance interrompeu os depósitos, depois de 70 milhões de Dai terem sido cunhados, a fim de equilibrar entre os melhores lucros e o melhor ajuste de risco.

https://t.co/hHZTAKGK2d update;

Deposits to yETH have been paused. ~70m DAI minted. Withdrawals unaffected. We will allow deposits again in the future. For now this is a high enough cap to balance between best profits and best risk adjustment. pic.twitter.com/te0Z2g6z7G

— yearn (@yearnfi) September 3, 2020

O cofre do ano passado sobreviveu à crise e, na verdade, aumentou em termos de liquidez à medida que a ETH ficou mais barata.

O investidor de criptomoedas Andrew Kang [@Rewkang] observou como ele sobreviveu à queda e fez três reequilíbrios para pagar 2,7 milhões de Dai de volta à posição de dívida colateralizada:

Sponsored SponsoredThe new @iearnfinance yETH vault absorbed 378k ETH since launching 2 days ago

It also just successfully managed risk during a 25% crash

3 Rebalances were called in the past hour leading to 2.7M DAI paid back to its CDP

Cool validation for the product pic.twitter.com/x32At0P8tq

— Andrew Kang (@Rewkang) September 4, 2020

Até o momento da publicação, havia 375.000 ETH depositados no vault, ganhando cerca de 73% de acordo com estatísticas da Yearn Finance .

Os preços da Ethereum podem muito bem ser corrigidos, mas a Yearn Finance parece estar no controle e conseguiu uma queda de 15% sem problemas. Além disso, a garantia continua a aumentar no cofre do ano, indicando a confiança do investidor no produto.

Os mercados DeFi batem em retirada

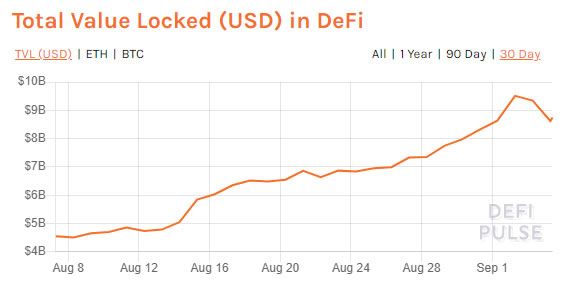

O crash do mercado de criptomoedas resultou na primeira grande queda no valor total de DeFi bloqueado desde março. Um recorde histórico de US $ 9,5 bilhões foi atingido em 2 de setembro, de acordo com o DeFi Pulse.

Traders e farmers têm recuado desde o topo, resultando em uma queda de 8%, para cerca de US $ 8,75 bilhões. Nos últimos 30 dias, os mercados de DeFi ainda estão em alta de 92%, então uma correção era inevitável.

A Uniswap é o protocolo mais importante em termos de TVL no momento, com US $ 1,68 bilhão e uma participação de mercado pouco abaixo de 20%. Maker e Aave, vindo em segundo e terceiro lugares, respectivamente, caíram na TVL, enquanto Curve e Yearn aumentaram ligeiramente, principalmente devido aos cofres do ano passado lançados esta semana.

Além disso, parece que os farmers podem estar lentamente percebendo que os “tokens de comida”, como o Sushi, que inundaram a cena nas últimas semanas, podem mostrar um grande risco para a indústria.