A correlação de 30 dias do Bitcoin com o Nasdaq 100 Index atingiu seu nível mais alto em 3 anos. Enquanto isso, sua ligação com ativos tradicionais de refúgio, como o ouro, caiu para quase zero.

Essa mudança significativa levanta questões sobre a narrativa do Bitcoin como ouro digital, uma vez que agora se comporta mais como um ativo tecnológico de alta beta do que como uma reserva de valor estável.

Bitcoin espelha a volatilidade das ações de tecnologia enquanto dinâmicas de mercado mudam

Em uma recente postagem no X, The Kobeissi Letter destacou que a correlação de 30 dias da criptomoeda com o Nasdaq 100 Index alcançou aproximadamente 0,80. Este foi o nível mais alto desde 2022 e o segundo mais forte na última década.

A correlação do Bitcoin com as ações tornou-se positiva em 2020. Nos últimos cinco anos, a maior criptomoeda geralmente movimentou-se na mesma direção que o índice predominantemente tecnológico. Ela só rompeu esse padrão por breves períodos em 2023.

Essa tendência de longa data agora empurrou a correlação de cinco anos do Bitcoin com o Nasdaq para 0,54. Enquanto isso, The Kobeissi Letter observou que o Bitcoin quase não mostra relação estatística com ativos tradicionalmente considerados refúgios seguros, incluindo o ouro.

“O Bitcoin está se comportando cada vez mais como uma ação de tecnologia alavancada”, destacou a postagem.

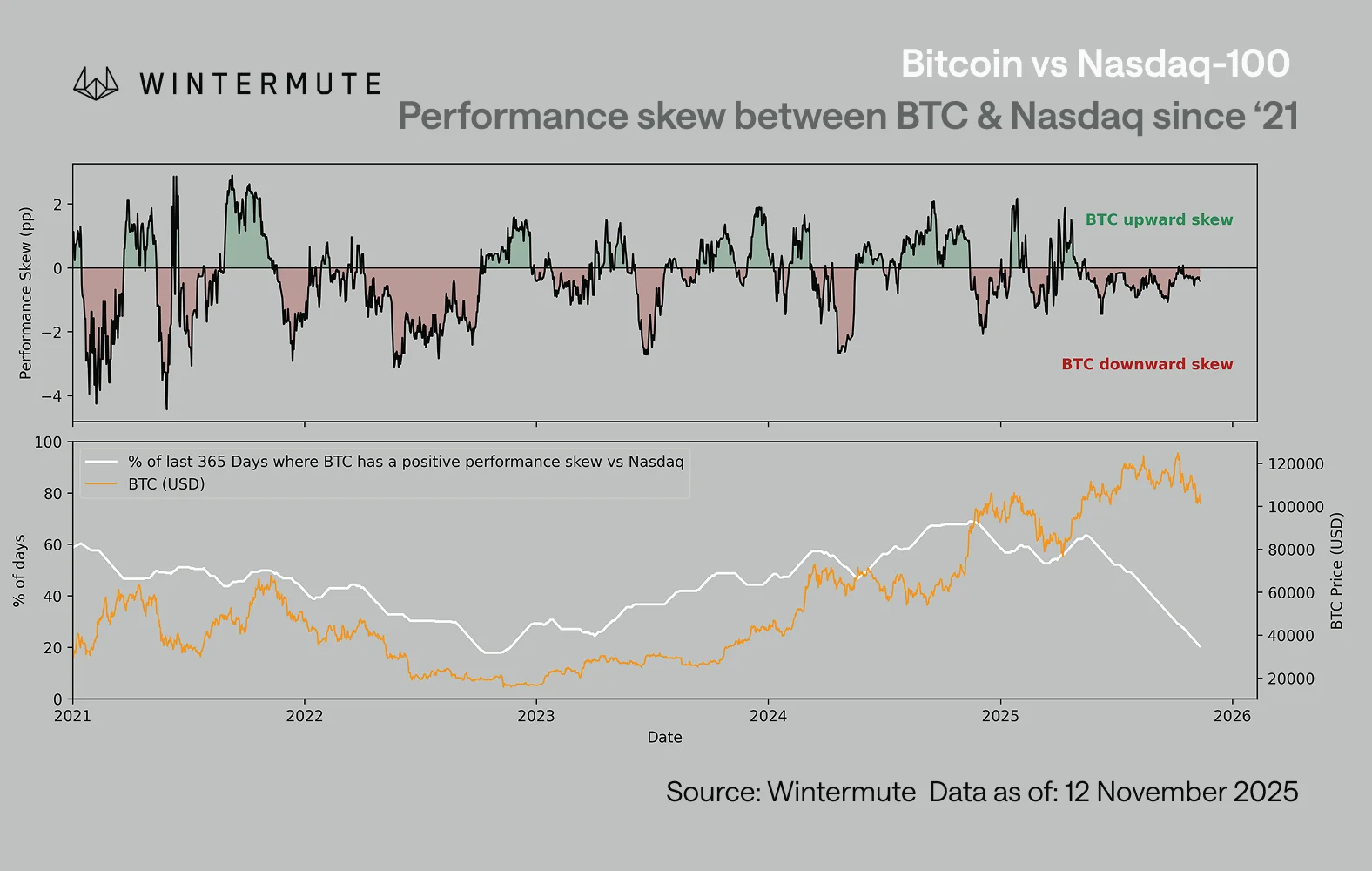

Além disso, em seu último relatório, Wintermute apontou para uma dinâmica mais preocupante: a qualidade da correlação mudou. A empresa explicou que, embora a correlação direcional com o Nasdaq permaneça elevada, sua qualidade deteriorou-se para uma inclinação baixista. Isso significa que,

- quando as ações caem, o BTC cai mais.

- quando as ações sobem, o BTC participa fracamente.

“Atualmente, essa inclinação é firmemente negativa, mostrando que o BTC ainda negocia como uma expressão de risco de alta beta, mas só quando vai na direção errada,” revela a análise.

De forma expressiva, a “lacuna de dor”, aumentou para níveis não vistos desde o final de 2022. Isso resulta em uma desvantagem estrutural de desempenho, onde o Bitcoin tem desempenho inferior em ambientes de otimismo—caracterizados pelo otimismo dos investidores—e reage de forma exagerada em cenários de aversão ao risco, amplificando movimentos de queda.

Jasper De Maere, da Wintermute, revelou que duas forças explicam por que essa inclinação está surgindo agora. Primeiro, o foco dos investidores mudou para ações, especialmente empresas de tecnologia de grande capitalização. Elas absorveram a maior parte dos fluxos de risco que antes eram direcionados para cripto.

“Essa concentração de foco significa que o BTC permanece correlacionado quando o sentimento global de risco muda, mas não se beneficia proporcionalmente quando o otimismo retorna. Ele reage como um ‘contingente de alta beta’ do risco macro, ao invés de uma narrativa independente, a beta negativa permanece, o prêmio da narrativa de alta não,” afirmou De Maere.

Em segundo lugar, a liquidez estrutural no cripto permanece escassa. A oferta de stablecoins estagnou, os influxos de ETF diminuíram e a profundidade de mercado nas exchanges não se recuperou aos níveis do início de 2024. Essa liquidez frágil amplifica os movimentos de queda, reforçando a inclinação negativa.

“Historicamente, esse tipo de assimetria negativa não aparece perto dos topo, mas sim perto dos fundos. Quando o BTC cai mais em dias ruins de ações do que sobe em dias bons, geralmente sinaliza exaustão, não força,” acrescentou o relatório.

Dados do mercado corroboram isso. Nos últimos 41 dias, o setor de cripto perdeu 1,1 trilhão de dólares em capitalização de mercado, equivalendo a US$ 27 bilhões diários. O próprio Bitcoin caiu 25% no último mês, movendo-se abaixo dos 95 mil dólares em meio a uma venda mais ampla.

“Os futuros do mercado de ações dos EUA acabaram de abrir e não foram afetados pelo declínio do cripto neste fim de semana. Mesmo com o cripto tendo perdido -100 bilhões de dólares desde sexta-feira, os futuros do mercado de ações dos EUA estão POSITIVOS,” The Kobeissi Letter reportou.

Além disso, o ouro superou os 4.100 dólares por onça, superando o Bitcoin em 25 pontos percentuais desde o início de outubro. De acordo com The Kobeissi Letter,

“A natureza isolada da queda de -25% do cripto reforça nossa visão: Este é um ‘bear market’ de cripto baseado em alavancagem e liquidação.”

Juntas, essas desenvolvimentos levantam uma questão crucial para os investidores: o Bitcoin ainda pode ser visto como um ativo de refúgio? Com as correlações elevadas, a liquidez escassa e as reações negativas superando a participação positiva, os dados atuais indicam um mercado onde o Bitcoin se comporta mais como um ativo especulativo de alta beta do que como um hedge defensivo.

Se essa dinâmica se provar temporária ou estrutural dependerá de como o sentimento de risco, as condições de liquidez e o posicionamento dos investidores evoluem nos próximos meses.