Na análise on-chain de hoje, o BeInCrypto aborda os indicadores de oferta do Bitcoin (BTC). A análise visa determinar o estágio do mercado, se um fundo macro já foi atingido e quanto tempo durará a subsequente fase de acumulação.

Atualmente, a oferta nas métricas de lucros e perdas está atingindo níveis historicamente correlacionados com os fundos macro de preço do Bitcoin. No entanto, eles também fornecem pistas para a subsequente fase de acumulação, da qual ainda não vimos sinais de conclusão.

Além disso, a relação entre os dois tipos de oferta sugere que o preço do BTC pode sofrer mais uma capitulação final neste ciclo de baixa.

Oferta de Bitcoin em lucro

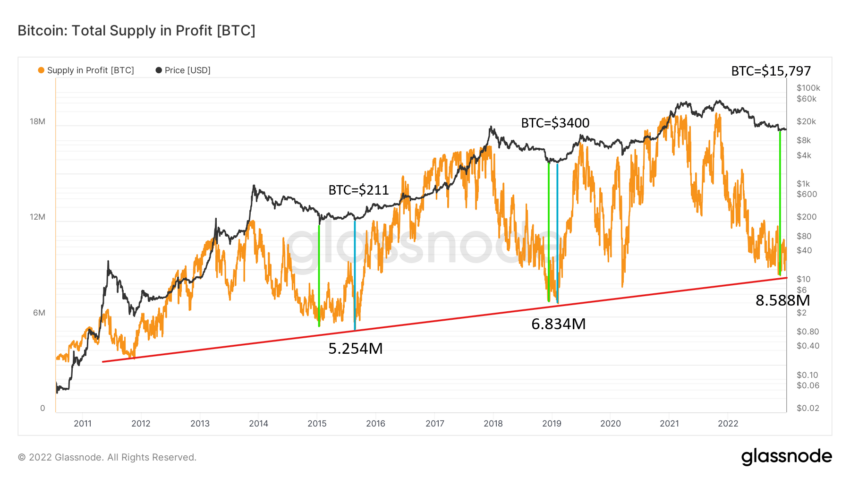

A oferta circulante em lucro é uma métrica que indica moedas cujo preço no momento da última movimentação era inferior ao preço atual. Naturalmente, suas mínimas históricas se correlacionaram com as mínimas macro de preço do BTC. Vale acrescentar que a quantidade de oferta em lucro está aumentando em sucessivos ciclos de mercado, à medida que a oferta aumenta devido ao processo de mineração de novas moedas.

Durante os mercados em alta, quase toda a oferta em circulação registra lucro. Em contraste, durante os mercados de baixa, a oferta de lucro diminui constantemente para atingir um fundo no final de cada tendência de baixa. Se combinarmos todas as mínimas históricas desta métrica, obtemos uma linha de tendência de alta claramente visível (vermelha).

Divergência de alta antes do salto

Um desenvolvimento interessante visto nos dois mercados de baixa anteriores é a divergência de alta entre o preço do BTC e a oferta em lucro. Isso ocorre porque o fundo macro de preço (linhas verdes) não se correlacionou com o fundo da oferta em lucro (linhas azuis).

Esses eventos foram historicamente separados por um período de acumulação depois que o BTC atingiu um fundo. Nos dois ciclos de baixa anteriores, a divergência de alta apareceu em 2015 e 2018-2019:

2015

- 14 de janeiro de 2015 – fundo mais alto em 5,420 milhões de BTC, fundo mais baixo do preço do BTC em US$ 172 (verde)

- 24 de agosto de 2015 – fundo mais baixo em 5,254 milhões de BTC, fundo mais alto do preço do BTC em US$ 211 (azul)

2018 – 2019

- 14 de dezembro de 2018 – fundo mais alto em 6,960 milhões de BTC, fundo mais baixo do preço do BTC em US$ 3.242 (verde)

- 7 de fevereiro de 2019 – fundo inferior em 6,834 milhões de BTC, fundo mais alto do preço do BTC em US$ 3.400 (azul)

2022

- 21 de novembro de 2022 – mínima em 8,588 milhões de BTC e preço mínimo do BTC em US$ 15.797 (verde)

No atual mercado de baixa, nem o preço do BTC nem a oferta em lucro atingiram novas mínimas. Ainda não vemos outra linha azul no gráfico. Assim, se não for gerada uma divergência de alta entre o preço do Bitcoin e essa métrica, é provável que haja uma continuação da fase de acumulação ou mesmo uma queda para níveis de preço mais baixos.

- Não entendeu algum termo do universo Web3? Confira no nosso Glossário!

- Quer se manter atualizado em tudo o que é relevante no mundo cripto? O BeInCrypto tem uma comunidade no Telegram em que você pode ler em primeira mão as notícias relevantes e conversar com outros entusiastas em criptomoedas. Confira!

- Você também pode se juntar a nossas comunidades no Twitter (X), Instagram e Facebook.

Oferta de Bitcoin em prejuízo

Ao inverter a oferta em lucro, obterá o indicador de oferta em prejuízo. Ele determina o número de moedas cujo preço no momento do último movimento era superior ao preço atual. Obviamente, seus picos históricos marcam os níveis de preços mais baixos do Bitcoin. Também pode-se esperar que a oferta em perda aumente com o tempo à medida que a oferta total de BTC aumente.

De fato, no gráfico de longo prazo do preço do BTC e da oferta em prejuízo, vemos que sucessivos mercados de baixa levaram a novos picos nessa métrica. Em 18 de novembro de 2011, o pico foi de 4,344 milhões de BTC e se correlacionou com o preço mínimo em US$ 2,05.

Quatro anos depois, em 24 de agosto de 2015, o pico já era de 9,280 milhões de BTC, com o preço do ativo em US$ 211. Vale ressaltar que o fundo macro neste ciclo foi atingido em janeiro de 2015, em US$ 172.

O último pico apareceu em 7 de fevereiro de 2019, no nível de 10,691 milhões de BTC, com o preço do Bitcoin em US$ 3.400. Anteriormente, o BTC atingiu US$ 3.242 em 14 de dezembro de 2018. Digno de nota é o nível muito alto de perda de oferta durante a queda do COVID-19 em março de 2020. Naquela época, o indicador atingiu brevemente 10,399 milhões de BTC e o preço caiu para US$ 4.860.

Curiosamente, as leituras do indicador de hoje ainda são inferiores às de 2019 e estão ainda abaixo do crash de março de 2020. O último pico de oferta em perda foi atingido em 21 de novembro de 2022, em 10,272 milhões de BTC, com o preço em US$ 15.797. Assim, se a tendência de alta de longo prazo continuar, o BTC poderá enfrentar níveis ainda mais baixos.

Na espera pela queda do suporte

Outro olhar para o gráfico de oferta em prejuízo vem de suas tendências de longo prazo. Na seção anterior, foi mostrado que os aumentos nessa métrica se correlacionavam com a queda no preço do BTC, ciclos de baixa e acumulação subsequente.

Se alguém deseja traçar linhas de tendência de alta para a oferta em prejuízo durante ciclos de baixa, vemos pelo menos três desses padrões (linhas vermelhas). Dois claramente se correlacionam com os mercados de baixa de 2014-2015 e 2018-2019, enquanto o terceiro apareceu após o pico local de junho de 2019 do preço em US$ 14.000.

Em todos os casos, a queda da linha de tendência de alta (linhas azuis) se correlacionou não tanto com o fim dos mercados de baixa, mas com o fim da acumulação de longo prazo que se seguiu. Além disso, no último caso, foi uma reacumulação de vários meses após o fundo do colapso do COVID-19. A queda dessas linhas de suporte foi imediatamente seguida por movimentos significativos de alta do BTC e a retomada do mercado altista (setas azuis).

Uma linha de tendência de alta semelhante pode ser traçada para 2022. No entanto, podemos ver que, por enquanto, não há sinais de queda. Portanto, mesmo que o fundo macro do BTC já tenha sido atingido, a tendência provavelmente não será retomada por alguns meses.

Oferta em Lucro e Prejuízo: Interseção Antes da Capitulação

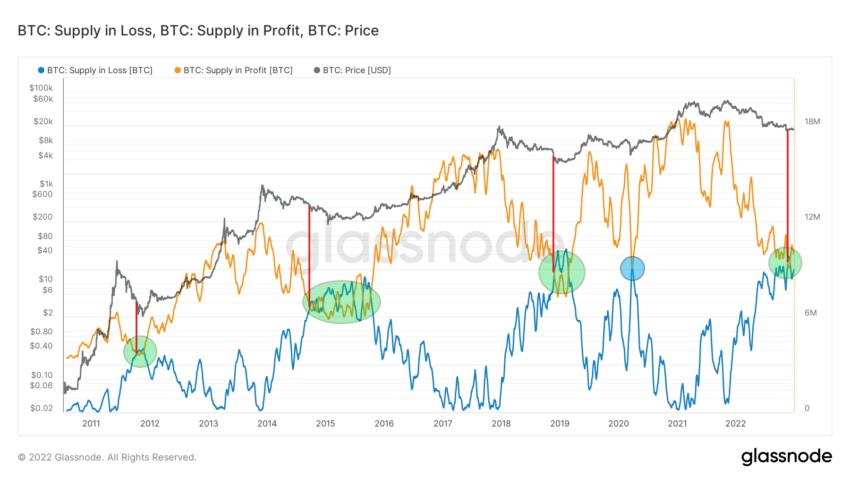

Mais uma análise que pode ser feito com as métricas de oferta em lucro e prejuízo é justapô-las umas às outras. Em um gráfico de longo prazo de suas médias móveis de 14 dias (14D MAs), podemos ver como, na grande maioria dos períodos, a oferta em lucro (laranja) supera a oferta em prejuízo (azul).

No entanto, há raras ocasiões em que as duas linhas se cruzam e a oferta com prejuízo supera brevemente a oferta com lucro. Obviamente, tais momentos ocorrem em torno do fundo macro do preço do BTC e a acumulação subsequente (áreas verdes).

Até agora, as curvas se cruzaram quatro vezes. Essas instâncias corresponderam às baixas do mercado de baixa em 2011, 2014-15, 2018-19 e 2022 (áreas verdes). Um breve toque nas curvas também foi registrado durante o acidente do COVID-19 em março de 2020 (círculo azul).

Vale a pena notar que a capitulação final de preço do BTC em todos os mercados de baixa anteriores não aconteceu durante sua primeira interseção (linhas vermelhas), mas vários dias/semanas depois. Atualmente, a oferta em lucro caiu abaixo da oferta em perda pela primeira vez.

Isenção de responsabilidade

Todas as informações contidas em nosso site são publicadas de boa fé e apenas para fins de informação geral. Qualquer ação que o leitor tome com base nas informações contidas em nosso site é por sua própria conta e risco.